- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【老拙侃股票85】实盘第32周汇报 ——调整进行中 -- 老拙

实在感谢老师给出一系列精彩的论述与分析,系列背后的great mind以及做事态度,是在任何地方都难学到的。

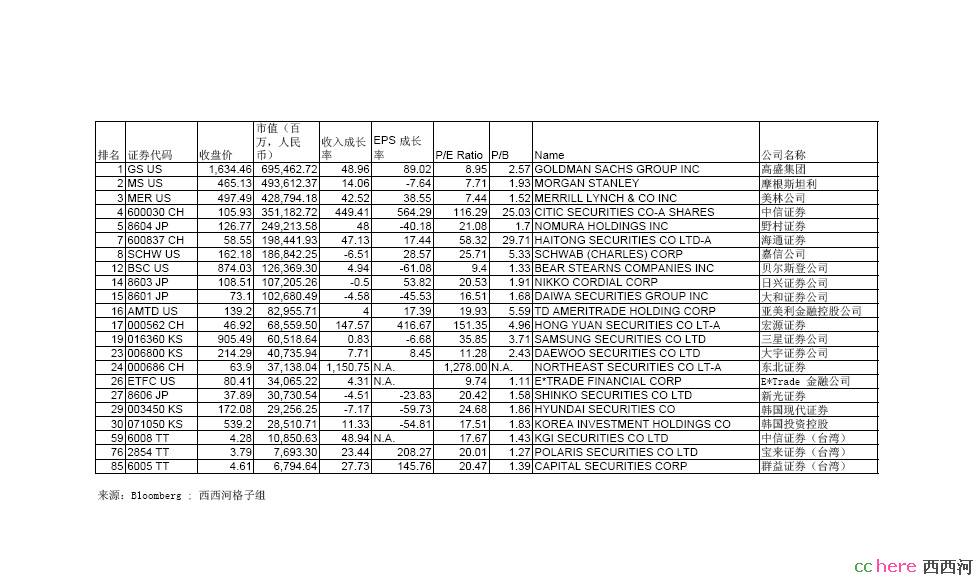

关于券商未来,市场存有疑问的地方主要有三,一是券商的周期性,二是我国券商自营与经纪业务比例过重;最后是券商的PE,也就是市值问题。(市值问题由于贝尔斯登以35倍PE买入中信股权,已经从某种角度得到市场认可)

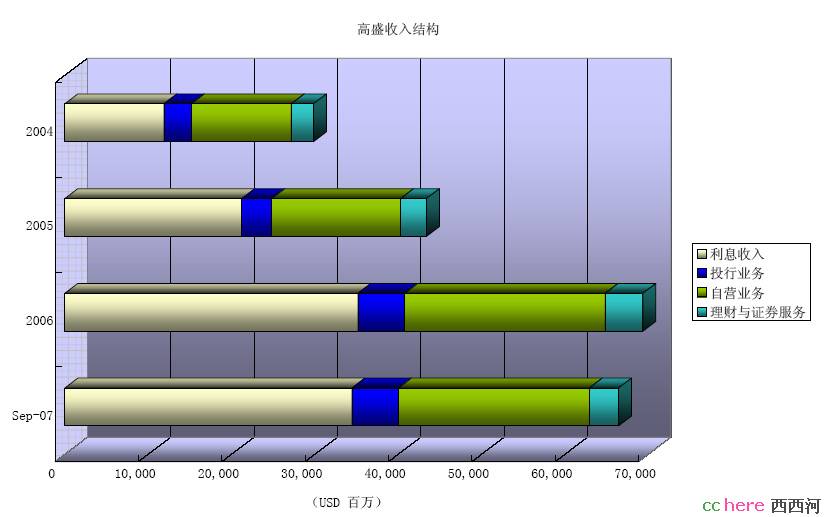

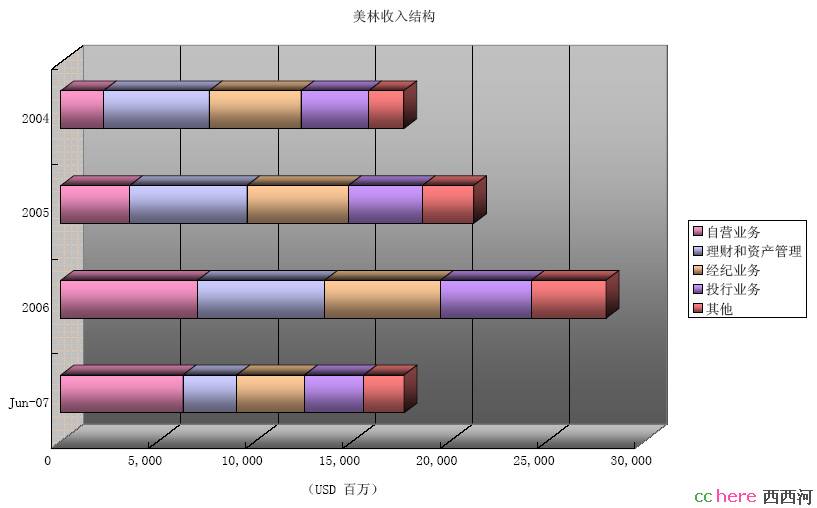

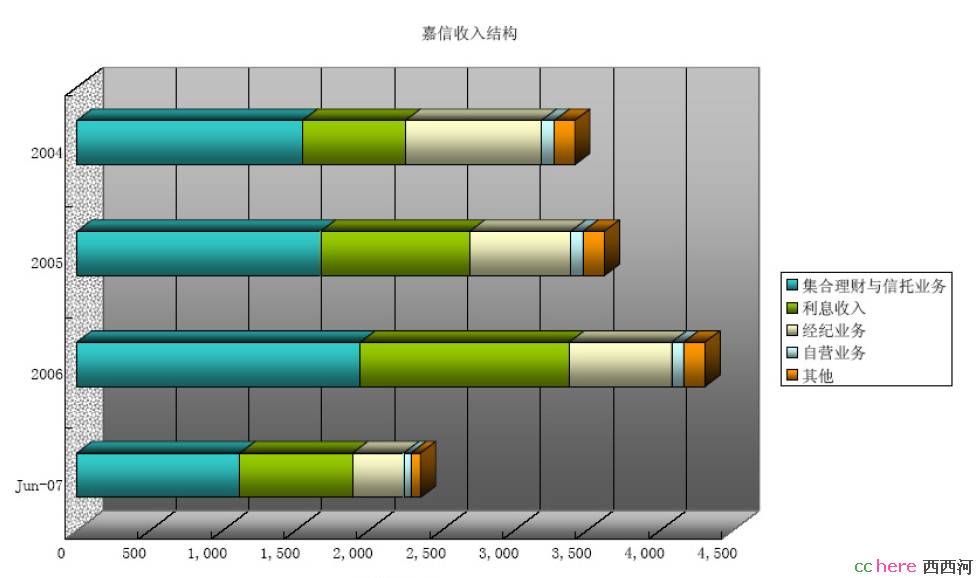

搜集了一些数据作成表格。下面是全球主要券商的排名以及几大券商的收入结构。

来源:公司报表;西西河格子组

来源:公司报表;西西河格子组

来源:公司报表;西西河格子组

关于周期性,个人觉得我国券商属于朝阳行业。除了牛市的经济成长与货币升值基础,主要是国际上券商的一些主要收入来源,在我国并没有开展,起点还是零。表现在:股指期货、融资融券(利息收入)、直投业务;而另一部分业务也只是在初级阶段,如理财业务和自营业务的多样性。

从几个公司的业务结构可以看到,高盛和嘉信的最大收入来源是利息收入,这部分主要来自融资融券和客户保证金的利差,这部分收入也是相对稳定的。一旦我国融资融券业务开展,将成为券商长期的巨大收入来源,并在初始期呈爆发增长。另外,国外券商多层次的金融产品与服务,也是我国券商未来快速发展的另一空间。结论是,我国券商行业除了牛市、市值、并购,这些外延发展渠道外,内涵式的增长空间也是巨大的。

关于自营业务问题,高盛是以自营比重大(35%),自营能力强而闻名。是否自营比重大盈利波动性就大呢?本次次级债,高盛扣除的坏账是31亿美元,而自营比例相对小的美林证券,扣除坏账达80亿美元;moreover,高盛在次债损失后马上能够恢复而借此盈利,很多自营比例小的券商却做不到。历史上,高盛的自营业务一向以回报高而稳定著称,它得到的PE也比美林和摩根斯坦利都高。个人认为我国券商自营业务,优秀券商在短期将因PE推出而进入高回报低风险的利润区,长期将因金融衍生品推出(低风险自营品种扩大)以及自营能力提高(学习国外经验技术),而得到相当稳定的回报。当然,熊市下自营的风险仍非常高。

匆忙间分析得还是相当粗略,未来会继续补充修正,期待老师和队友砖头。总之赞成老师把仓位重配在券商股上。另一方面,在目前状况下,由于买券商也基本等同买证券市场,我们未来也许可以关注我国整体经济和市场的拐点问题,在拐点出现前重新评估券商股。

(抱歉,图片做得太大,字不清楚可点击图片看清晰版的。:))

本帖一共被 2 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂其实许多个股已经先于大盘调整,不知3,4线股还有没有机会 njpower 字195 2007-10-28 08:35:46

🙂我国券商的发展空间

🙂【原创】今天 逆市 敖东和成大 同时尾盘下 1 纵横 字111 2007-10-29 03:42:54

🙂送花!行家一出手,就知有没有。 猪鼓励豆 字6 2007-10-28 21:09:27

🙂代表两个格子组谢谢轻阳专业分析! 老拙 字0 2007-10-28 20:49:55

🙂送花获通宝一枚! 无知苍狼 字6 2007-10-28 17:21:10