- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】从雷曼的破产谈起【2】金融杠杆浅谈 -- 定远麾下

上一贴讲到从技术层面上看,五大投行最主要的融资方式是短期的拆借,现在面临的问题是在信用危机里无法融资。然而雷曼作为158年历史的老牌投行,风风雨雨一路走来,也算是见过大场面的,为什么这一次就轰然倒掉了呢?

铁手问了一个问题很关键,那就是金融杠杆的作用。

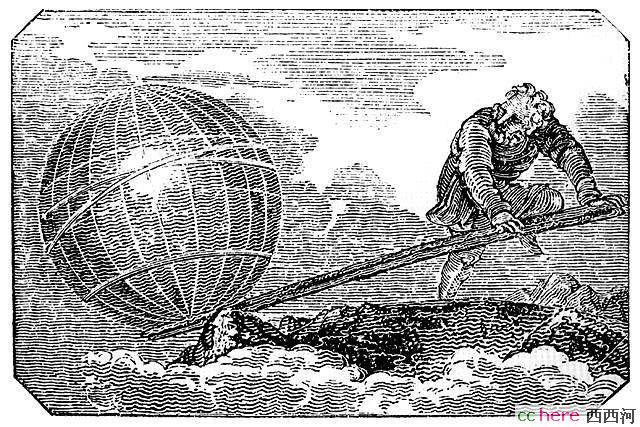

杠杆是什么?古希腊的阿基米德有这样一段话,给我一个杠杆,我就能撑起整个地球。

金融杠杆这个名称的来由,正是取这个意思。阿基米德的杠杆可以让手无缚鸡之力的人撑起千斤重物,而金融杠杆则可以让小钱办成大事。

在阿基米德的那番话几千年后,金融杠杆这玩意儿撑起了华尔街,又将它搅了个天翻地覆。

杠杆,是用来风险投机的,简单的说,就是以提高风险为代价来放大投资的收益或是损失。

从企业开始谈起,先看看最基本的会计公式。

资产Asset = 负债Liability + 股权Equity

负债这一部分就是企业的杠杆。为什么这么讲呢?假定你手里有100万的资金用来投资办公司,一年以后你赚了20%,你的总资产就变成了120万。这里负债为零,你的Equity100万就是你的Asset。试想如果你以5%的年利息向银行借100万,总资产就变成了200万,一年后你赚20%,总资产变成240万,再还掉银行的借款加利息共105万,你还剩135万,跟零负债的方法相比,你多赚了15万,也就是说,在贷款这个杠杆下,你的收益被放大了15万。所以,企业靠借债融资,是希望资产Asset的回报率高于借贷的利息以获得额外的盈利。

前面提到说,杠杆使风险增大了。还是用刚才的例子,零负债的时候,如果一年后你的公司亏损10%,你还剩90万;但如果你有100万的贷款,同样亏损10%的情况下,你的200万资产就还剩180万,在归还银行的贷款本金加利息105万以后你只剩了75万,跟不用杠杆的时候比,你多亏了15万,你的损失同样被放大了。

现代企业为了追逐高额利润,大多都以负债的方式来运作。

公司的杠杆率leverage ratio = L/E

杠杆率越大,风险越大。

再回到交易头寸的层面上来看,杠杆的原理是一样。不过可以通过两种方式来实现:借贷和衍生物。

第一种方式和前面提到的公司的杠杆一样。我想做过期货的朋友或是外汇交易的朋友,对保证金交易都很熟悉,这玩意儿在香港被称作孖展,我花了很长时间才弄明白,孖展其实是英文里margin的粤语音译。

这个孖展是怎样操作呢?如果你看好高盛(NYSE:GS)的股票,每股100块,但是你手里只有1000块,只能买10股,过了一个月,GS涨到150块,你会一共净赚500块。你当然不想只挣这么点,这时候券商就会给你提供资金,比如,给你2倍的杠杆,也就是说,借你1000块,这样你一共就有2000块可以投资。假定利息为0,当然现实中没有券商是慈善家,最后你可以得到1000块的回报。如果GS最后跌到40块,你的2000块最后只剩800块,你连券商借给你的1000块都还不起了!也就是说,除了你的本金1000块全军覆没,你还得再还券商200块!

看到这里有人会说不对了,如果你不还钱,券商不就亏了吗?不,券商有券商的办法。还是上面的例子,在实际的操作中,你有1000块,而想做2000块的交易,你的margin是1000/2000=50%,这是你的initial margin。以后的每一天,券商会要求你维持70%的maintenance margin,也就是说,贷款/资产总额不得高于70%。假设GS跌到80块,你的margin等于贷款1000/资金总额80x20=62.5%,这种情况下没有问题,如果GS跌到60块了,你的margin为1000/(60x20)=83%,这时候券商就会给你打电话了,也就是所谓的margin call,你必须追加投资以使你的margin维持在60%的水平,也就是说,你得在三天内再补上466.67块,否则,券商将强行将你的股票卖出以平仓。所以券商是不会发善心的,而你不断的注入资金,风险又增大了。

从上面的例子我们可以看到,即使你对你要买的股票有充分的信心,只要你用了孖展来做杠杆,在你开始买入的第一天起到你最后卖出,如果股价在中间任何时候向着不利你的方向运动,你都有可能被margin call甚至强行平仓,如果你没有后续资金去维持maintenance,最后就有可能血本无归,哪怕到期的时候股价一如你的预计涨到目标价位。你的margin杠杆比例越高,不被margin call的股价波动范围就越窄。

前几年有人问我100倍杠杆的交易可不可以做。有兴趣的朋友可以自己算一下,100倍杠杆给你的波动范围有多窄。

另外一种杠杆就是衍生物。

还是GS的例子,1000块投资,股价从100到150,你的回报是50%。如果你投资于执行价格100的看涨期权call option,假定期权的价格是25块,你可以买40个合同,到期日如果GS涨到150,你执行期权后可以得到40x(150-100)=2000块,你的回报是200%。反过来说,如果到期日GS跌到90块的话你的期权将一文不名,你一分钱都拿不回来。如果你投资的是股票而非期权的话,你至少还可以收回900块。我们同样看到,你的收益和风险都被放大了。

说到这里,我又想起去年四月回国的时候一个301医院的主治大夫问我他买的A股为什么一天之内价值从几十万变成了零,我仔细一问,敢情人家买的是权证,他当股票买了。

所有的投行和对冲基金,在自己的交易头寸里,都大量的使用了杠杆。这些杠杆,比前面例子提到的,要复杂的多。

扛铁牛

本帖一共被 4 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂【原创】从雷曼的破产谈起【2】金融杠杆浅谈

🙂那什么,助人为乐啊。 屈均 字119 2008-10-08 16:30:08

🙂20这个数字怎么产生的? 夏雨 字61 2008-09-26 03:14:22

🙂股票原价100 定远麾下 字144 2008-09-26 18:26:42

🙂图文并茂 hbzcw 字104 2008-09-25 23:02:00

🙂好文送花,A typo 王树 字123 2008-09-21 10:48:33

🙂多谢多谢 定远麾下 字4 2008-09-21 14:05:24

🙂花,又多少学了点金融知识! 公瑾风流 字50 2008-09-21 02:53:32