- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】【老拙养鸡2】今天说说中证红利指数 -- 老拙

昨天我们列了一个收益率对比表。

不过那个表没有把分红算进去,只是按指数价格计算的收益率。

如果把每年成份股的分红算进去,那就要用全收益指数。

现在我们列出主要宽基指数全收益的收益率比较,如下表

由于500质量只有3年多的数据,这是3年4个月的全收益。

一看之下发现两点。

第一点,加上分红后,500质量依然排第一,而且年化达到了接近19%,很高了。

第二点,中证红利指数的年化全收益居然超过了其他大盘、中盘和小盘的宽基指数。看来高股息股不可小视。

我们把时间拉长到10年,看看中证红利能否战胜宽基指数。见下表:

拉长到10年,500质量、上证50和中证1000就没有全收益数据了。

不过中证红利依然战胜了大盘股的代表沪深300和中盘股的代表中证500。

甚至最高涨幅都超过沪深300,接近中证500。

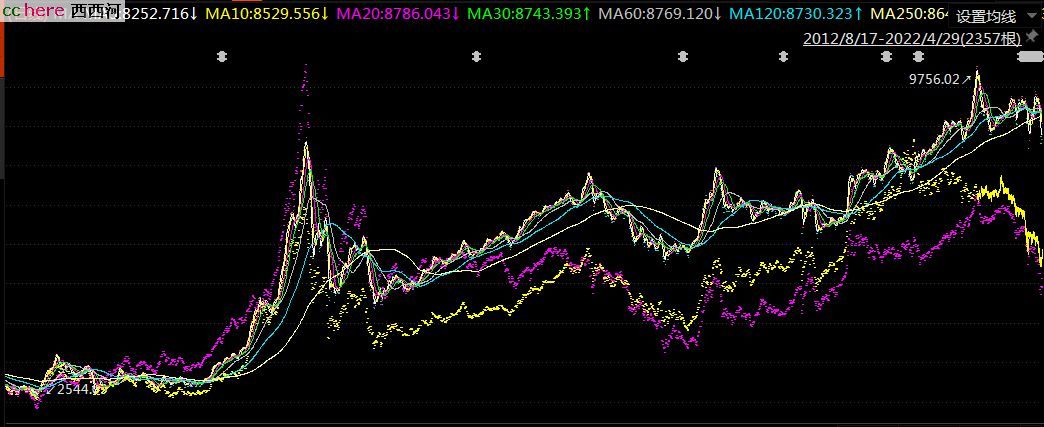

大家可以看看全收益的对比图:

最上面就是中证红利,黄线是沪深300,粉红是中证500

可见炒中小盘股的风头已成历史,而高股息高分红的中证红利一路向上。

所以如果想为养老做长期投入并持有,中证红利应该是个不错的选择。

这里说明一下:主要的红利指数有两个:上证红利和中证红利。

上证红利仅在上交所选股,银行地产占比很大。

中证红利在沪深300中选股,行业更加分散。

而且长期收益率中证红利更高。

所以我们选择中证红利。

中证红利指数的编制方案如下:

1、样本空间

沪深 300 指数的样本空间中满足以下条件的上市公司证券:

(1)过去两年连续现金分红且每年的税后现金股息率均大于 0;

(2)过去一年内日均总市值排名在前 80%;

(3)过去一年内日均成交金额排名在前 80%

2、选样方法

对样本空间内证券,按照过去两年的平均税后现金股息率由高到低排名,选

取排名靠前的 100 只证券作为指数样本。

那么中证红利的估值如何呢?

大家可以关注这位六亿居士提供的指数估值表:

六一居士估值表中的市盈率,直接取用了中证指数公司的数值:8.85倍,目前位于历史百分位的12.5%,处于低估。

(关于中证红利的介绍和分析,也可以看六一居士的文章)

昨天文章中介绍的辉猿走壁也有估值:PETTM为7.67,预期净利润增速13.5%,PEG=0.57。

辉猿走壁的估值表:

相对来说,我愿意相信辉猿走壁计算的PE,因为他自己有全面的论述。他的文章可见:

但辉猿走壁计算的预期净利润增速13.5%,我觉得有点高了。

高股息率的公司,通常已经发展到了成熟阶段,这时候的净利润增速个别年份可能会比较高,但拉长时间,很难超过两位数了。

所以我自己计算了下,结果是:

按券商研报一致预测的未来三年净利润平均值的年化增长率为9.17%

也许我的算法有点误差,10%左右吧。

那么,中证红利目前的PEG=7.67/(0.1*100)=0.767

PEG<1就算合理低谷,对于波动比较小的中证红利,PEG<0.8就可以进入低估定投的范畴了。

结论:中证红利指数的长期回溯收益率超过了大中小盘宽基指数,目前低估,预期净利润保持接近10%的增长,符合“低估+成长”的基本要求。