- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【老拙养鸡5】说是“养鸡”,其实更像“种庄稼”-之一“春播” -- 老拙

看到不少河友感兴趣,老拙就介绍下我的整体思路供大家参考。

投资基金,字面上说是“养鸡”,其实投基的整个过程像极了“种庄稼”,可分为四个阶段:

春播、夏长、秋收、冬藏。

一、春播——买入阶段

这个阶段是在股市的初春,股市经历过严寒的不断下跌,市场整体恐慌,这时出现了“政策底”,吹来了一股暖风,虽然春天还没来,指数还可能继续下探“市场底”。但这时已经处于底部区域,距离“市场底”不会太远了,我们就可以开始“播种”定投了。

这一阶段,我们的重点是做好两件事:

第一件事:优选种子

就是选择最适合自己投资思路和习惯的基金。

就我本人来说,大家都知道的,就是“低估+成长”。

基金可以分为两大类:主动基金和被动基金。

主动基金是指基金经理主动选择并配置证券的基金。我首先会排除这类基金。因为他“主动”了,我就“被动”了。

被动基金是指被动跟踪各类指数的基金。

被动基金又可以分为两类:宽基指数基金和行业指数基金。

这里我会排除行业指数基金。因为我们投资基金本来就是想排除个股和行业的风险。我想大家一定能体会到,在A股,行业政策风险很大的。而确定性政策支持的好行业,通常都是高高在上下不来。

现在就剩下宽基指数了。

宽基指数还可以分为两类:规模类指数和策略类指数。

规模类指数是指上证50、沪深300、中证500、中证1000等指数。它们的特点是根据市值规模选择成份股。

比如沪深300,是在A股中选择市值排名前300只个股作为成份股。市值排在这300只之后的500只,就是中证500的成份股。

这种按市值排名的编制方式,实际上就是在“追涨杀跌”。比如宁德时代,之前都不是沪深300的成份股,等它暴涨几倍市值大增之后,就纳入指数了,接下来就是大调整下跌。这种按市值规模的编制方式,遵循的是“强者恒强”的理论,更适应美股那样的有效市场。在A股这种机构抱团游资瞎炒的市场就是趋势投资,所以也被我排除了。

最后就剩下策略类指数了。

策略类指数是指在宽基指数的基础上,加入各种策略因子,在宽基指数中选择符合策略因子标准的成份股。

比如中证红利指数,它的策略因子是股息率,将股息率最高的前100只个股选入成份股中。

再比如之前我们介绍过的500质量成长指数和红利质量指数,它们的策略因子主要是盈利质量和成长因子,更为符合老拙的投资理念,所以我选择了这两种指数,作为我的投资标的。

还有很多种策略因子,篇幅关系我们就不一一介绍了。

第二件事:灵活定投

开始阶段可以谨慎一些,因为这时只是探明了“政策底”,还未探明“市场底”,所以这时可以每天或者每周定投一个固定的份额。这个时候最要紧的就是不能因为市场不断下跌而被吓住了放弃定投,反而应该在创出新低时加大定投份额。实际上,我就是在定投一个固定的份额之外,当指数下跌创出新低时,再加投一个加倍的份额。

当市场探明“市场底”时,比如就是现在。它的特点就是市场信心恢复,整体开始强反弹。这时就可以等待市场阶段反弹到顶后的下跌调整,越跌越买,小跌小买,大跌大买,加大建仓力度。这个时候,最要紧的就是不要把熊市的反弹当作反转去追高,更不能脑子一热一把全都“梭哈”进去。越反弹反倒应该降低买入和定投份额,耐心等待反弹结束后的下跌时段越跌越买果断加仓。

就本次熊市来说,造成市场转熊的因素有三点:

一是国内政策转向,整顿互联网平台;

二是疫情影响,经济快速下降;

三是美联署加息缩表。

现在第一个因素已经扭转了风向;第二个因素疫情已被控制但影响尚未完全消除;第三个因素美联署正在继续加息缩表。

所以造成熊市的因素并未完全消除,“春播”仍可继续。

“春播”阶段通常会有几个月,长的也可能会有一年。

就本次熊市来说,当美联署宣布停止加息缩表,熊市就结束了。

至于美联署何时会停止加息缩表,政委和nettman都认为时间不会很长,到美国经济无法忍受加息缩表时,他们就会停止。

需要明确的是,“春播”这个阶段,是不考虑盈利的,毕竟种子刚种下,还埋在土里呢。所以在这一阶段我们的账户大部分时间会是绿色的。

先补一张图,大家可以看得更明白一些。

这是500质量成长指数上一轮牛熊期间走势图。

从中我们可以看到,春播阶段,指数也有一个反弹后二次探底过程。

二、夏长——持有阶段

当造成熊市的因素全部消失之后,股市就会盘出底部区域,开始震荡上涨。

这时就进入了“夏长”——持有阶段。

到了这个阶段,我们就成了“地主”。在自家凉台上,喝着凉茶,摇着蒲扇,晃着二郎腿,看着地里的庄稼时不时地哗哗往上涨就是了。

有人可能会问了,难道地里就没有活儿要干吗?比如除个草、间个苗,浇个水、施个肥什么的?

谁说没活儿要干?活儿多着呢!

从上图可以看出,夏长是四个阶段中最长的阶段,这期间总会有一些公司业绩下降,另一些公司业绩上升。业绩下降的要剔除(拔草间苗),业绩上升的要选入(浇水施肥)。

不是没活儿干,而是这些活儿有“长工们”在帮我们干着呢!

中证指数公司要持续跟踪样本股的业绩变化,每半年根据编制方案的标准打分,剔除评分下降的,选入评分上升的,调整成份股,称为“调样”。

基金公司要按中证指数公司调样后的成份股权重,进行买入卖出操作,以保证持仓紧密跟踪调样后的指数。

“长工们”忙的很呢。

(很快500质量成长和红利质量这两个指数就要进行半年调样了,届时老拙会给大家做计算分析。)

而且这些“长工”收费还很低。

中证指数公司对我们是免费的。

基金场内买卖基本免费,两只基金的管理费和托管费合计都是0.6%。

再看看咱们选的种子的“基因”——行业分布情况:

上表可见:这两个指数的互补性很强,有利于行业均衡分布。同时,前五大行业——医药卫生、信息技术、能源、主要消费和原材料都属于热门增长行业,综合占比达到了72%以上。

也就是说,我们一键买入了11个行业中盈利质量和成长性评分最高的150家企业,还有“长工们”替我们打理着。

您说是不是很爽?

不会的。这时候您还是会时不时地难受焦虑。

第一种难受是:您在自家凉台上手搭凉棚四下一看,怎么别人家的庄稼总是比咱家的涨势好呢?

您看上面那个图,500质量成长指数在进入“夏长”阶段的一年多里,总是在那儿上下起伏,涨不了多少就又跌下去了。

这个没办法,要认命。

毕竟当初咱们选的是“低估+成长”,但当时就是“结构牛”,高估值核心资产被追捧,那也是没办法的事。

比如这次反弹,虽然咱们的500质量和红利质量涨得也不赖,但明显估值更高的科创50涨得更快更高。不少机构已经据此预测,未来的牛市将是科创板牛市。

那也不能砍了自家的庄稼,再去播种人家家的庄稼啊?

所以“春播”时选的种子,基本就决定了未来你的收成和风险,没有后悔药可吃。

为了解决这个问题,很多基金大V的办法是啥基金都买上一点,摊个大饼,不论谁被追捧涨上天,都少不了我的一份。

但也要想到,涨得好的你摊上了,涨得不好的,你也会摊上。

所以这种摊大饼的方法,最后得到的还是市场平均的收益率。自我安慰而已。

我是不太推荐这种在自家地里啥都种上一些的办法,管不过来的。

就种好自己熟悉的、能够把握的品种,才是最好的方法。

我们追求的是跑赢市场平均收益率的超额收益,但不可能得到最高收益率。这点要想通。

另外,当自己的庄稼不怎么涨甚至涨得不如大盘时,我们要心里有数:在一轮牛市中,不同风格和大中小盘都会轮番表现。

比如上一轮牛熊期间,以各种“茅”为代表的前期涨得最好的“大盘核心资产”在2021年2月就提前到顶了。而500质量成长作为中盘股,在2021年9月快速拉起表现出色。

第二种难受,就是在“夏长”阶段,指数会涨上去又跌下来,反复折腾,来回的过山车,会使你常常想,我能不能高点卖一些,低点再买回来?

当你忍不住要出手时,老拙劝你做做下面这个游戏:

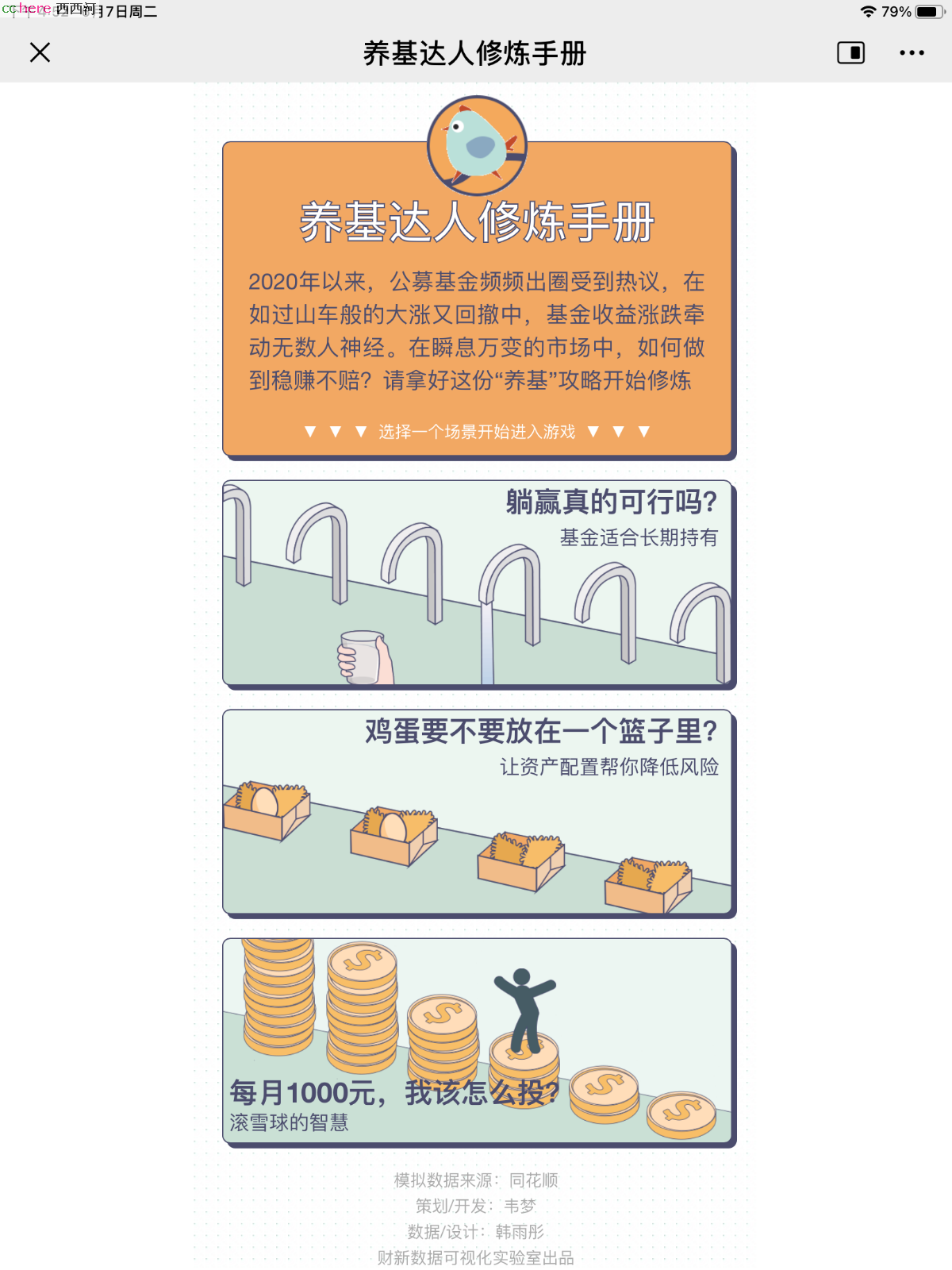

点那个“躺赢真的可行吗?”进入游戏。

你以为这是游戏?其实这就是指数的真实历史数据。

如果你能战胜市场,回来你就可以做做高卖低买的操作。

如果战胜不了,咱们还是乖乖地守着等着吧。

所以,在“夏长”阶段,我们要做的事就是——啥也不做,看着守着就完了。

那要守到何时才能卖出落袋呢?

这就是下一阶段“秋收”的内容了。

三、秋收——卖出阶段

卖出阶段离我们还很远,现在预判,其实很不靠谱。

俗话说“会买的是徒弟,会卖的是师傅”。

何时卖出,实际上是个很难的技术活儿。

都说“高估卖出”,但何为“高估”?就是公说公有理婆说婆有理了。

更何况我们重点关注的500质量成长和红利质量这两个指数的成立时间都很短,也很难用估值的历史百分位做判断。

所以我想了很多天,觉得这个问题只能大概地说说。

首先,出现“政策顶”。

典型的比如2007年股改牛的“520半夜鸡叫”,2015年“水牛”的清理场外融资,2021年结构牛的蚂蚁金服和滴滴事件。

跟“政策底”到“市场底”之间还有一段距离一样,出现“政策顶”之后,市场通常还会上涨一段之后,才会来到“市场顶”。

所以,当出现“政策顶”时,要引起我们的足够重视。

那么,央妈从放水转向收水,算不算“政策顶”呢?这就很难说了。比如2006-2007年,央行就在加息,但股市仍然走出了大牛市。然而2018年“去杠杠”股市就走出了大熊市。

所以说顶部很难判断啊。

其次,就是回到我们的估值分析。

问题在于,这两个指数成立时间很短,不能用历史百分位的高低来判断。所以,我们还是用PEG来分析。

PEG=PE/(预测净利增速*100)

用PEG分析,问题又在于“预测净利增速”。谁的预测?多长时间的预测?

如果用机构一致预测,三年的预测,就有个准不准的问题。而且这里面主观因素的成分也比较大。

我个人比较主张排除所有的主观因素,完全用客观因素来分。所以我建议用指数的净资产收益率来代表“预测净利增速”。因为指数的净资产收益率是个完全客观数据,而且主流理论也认为,如果不考虑分红,企业中长期的利润增速=净资产收益率。

我们再来看看这两个指数的ROE:

如上表,红利质量ROE为21.78%,500质量成长ROE为15.88%。

我们简化一下,取个整。红利质量按20%,500质量两成长按16%。

按PEG=PETTM/(ROE*100)计算;当PEG>1时,为高估。

也就是说,未来当

红利质量的滚动市盈率高于20倍,500质量的滚动市盈率高于16倍时,进入高估,考虑卖出。

有朋友可能会问:这么说来,指数上涨不多就会高估了?拿红利质量来说,当前滚动市盈率13.59倍,上涨到20倍,只需上涨(20/13.59)-1=47%,就进入高估了。

应该说,如果红利质量在10个月内上涨47%,就会进入高估状态。到明年4月,2022年年报公布后就不是了,因为指数的净利润在增长。

如果我们以净资产收益率代表净利增速,大家从上表可以看出,这是比较保守的算法。因为2021年净利增速53%,机构一致预测2022年净利增速40%,而净资产收益率只有22%。

我们按净利增速20%计算,从当前滚动市盈率13.59上涨达到PEG>1时,红利质量指数需要上涨的幅度如下:

10个月内,指数需上涨=(20/13.59)-1=47%

1年后,指数需上涨=1.2*(20/13.59)-1=77%

2年后,指数需上涨=1.2*1.2*(20/13.59)-1=112%

3年后,指数需上涨=1.2*1.2**1.2*(20/13.59)-1=154%

第三,就是关注市场整体的估值是否达到高估。

这个可以关注“六亿居士”每周两次的指数估值表。

如果市场整体、沪深300、中证500都进入高估变成红色,表明“市场顶”到来,考虑卖出。

我的想法是,以上三点都成立时,开始分批卖出。

总的想法是卖出相对谨慎。

因为我看了下本轮牛转熊,这两个指数的最大下跌幅度只有30%,咱们不太可能卖在最高处,买在最底部。卖在顶部以下10%,买在底部以上10%,那就是高手了,最后占到的便宜也就10%。

我们之前的指数全收益年化收益率表显示,红利质量指数长期年化收益率超过20%,500质量成长指数年化收益率超过18%,那是一直拿着的收益率,并没有高卖低买的操作。

所以一直拿着好像也可以。

当然,如果牛市暴涨,上证一路上涨到6000点以上,那还是要出来的。

啰嗦了这么多,我自己都觉得不是特别靠谱。

总之, 秋收的日子离我们还很远,到那时再来讨论吧。

四、冬藏——等待阶段

这个阶段就比较简单了。

股市到顶之后,由牛转熊,会有一个不断下跌的过程。

这个阶段我们必须管住手,等待出现“政策底”。

在出现“政策底”之前,忍不住去“抄底”,往往抄在半山腰上。

一旦“政策底”来临,就可以开始“春播”,进入下一个轮回了。

冬藏的一点点想法,股市到顶之后,定投该不该停的问题。

我们过去经历过的中国股市都是牛短熊长,并且,一定要涨过头。如果未来中国的股市还是这种模式,那这个的论断是肯定正确的。

但是随着中国国力的增长,中国股市对标的不是那些被收割型的股市,中国股市有且只有一个对标那就是道指,中国以后回不回出现一个时间范围巨大的牛市呢? 不在牛短熊长?

我定投的份额是按照对5年均线的偏离程度来确定的,及时是已经确认的高点,定投也要留下相当的仓位,因为,下次补仓的过程很漫长。对于冬藏的阶段,我个人会用一个低的份额进行定投,并且在下跌过程中逐步加大定投的份额,这样可以更好的累积筹码,如果中国未来有一个时间宽度很长的牛市,那任何时候都要累积筹码。 在预期之外的高点冬藏是可行的,但因为定投累积筹码的时间需要很长,一旦完全不在累积筹码,下一次收集到足够多筹码将需要很多很多时间。

等待政策底对于大笔买入很重要,但是对于定投式买入,可能不那么重要,以低的额度继续进行定投,可能会有亏损,但是从长期来看,并不一定是亏损。