- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】从雷曼的破产谈起【6】曼哈顿工程 -- 定远麾下

曼哈顿工程是第二次世界大战期间美国陆军自1942年期开发原子弹计划的代号。自1938年西拉德和爱因斯坦写信给罗斯福总统申请研究核裂变的经费起,原子弹计划云集了包括费米,波尔,奥本海默,费曼,西伯格,冯诺依曼在内的世界顶尖的物理学家。虽然这一计划主要在新墨西哥州的沙漠里秘密进行,美国陆军方面的主管格洛夫斯还是将其命名为“曼哈顿计划”。

几十年以后,曾经以爱因斯坦和奥本海默等人的道路为理想的青年才俊们却真正的走向了曼哈顿。就像20世纪初欧洲那些对着数学有着狂热的年轻天才们的口号“打上背包,到哥根廷去!”一样,现在这些数学物理学的天才们喊到,“打上背包,到曼哈顿去!”

这些天才们在曼哈顿要从事的,并不是理论数学和理论物理,而是一种连牛顿都没弄清楚的工程,金融。其实这背后的原因很简单,连牛顿都曾想在股票市场上大捞一笔。而当今的天才们到华尔街去面试的时候,却很少有人愿意直白的承认是因为钱的原因而改行。倘若他们面对的是新东方的俞敏洪董事长,恐怕在这个问题上没有人能过关。

自从房贷抵押债券MBS和债务抵押债券CDO这样的结构化产品诞生以来,这种产品的估值问题一直就是一个很大的问题。流行的模型比如Gaussian Copula已经被市场证明并不能准确的把握被抵押的资产组合中各个对象的相关性。而市面上被交易的产品也因为许多不够透明而使得模型变得非常困难。因而优秀的数学和物理人才在华尔街总是炙手可热的。他们日复一日的从事着模型的推演和改进,以期能够更准备的反应市场价格的变化。

当这些天才们吧目光聚焦在他们引以为傲的模型上的时候,他们却忘了,在模型以外,有很多是他们看不到的。

模型以下,回到最初的源头,房贷上面。华尔街可以去模拟那些违约率和提前付清率,却无法去控制那些天才的销售们。当房市疯狂上升的时候,这些销售们为了自己的佣金,可以提供零首付的贷款,提供前几年没有任何利息的贷款,可以帮助贷款人伪造收入来源。而那些次贷的购房者也往往被销售们描述的美好前景冲昏了头,不再考虑自己的支付能力而急不可耐的要过剩幸福的生活。

当美国的这些示威者们要求政府惩罚银行的时候,且不论金融业如果垮台对这个国家意味着什么,他们是否也应该为他们当初“幸福”的选择而买单呢?毕竟,当他们拖欠贷款的时候,银行并不能马上清算,而真正借款给他们的债券投资者们却已经开始承担损失。

模型以上,天才们也看不到危机爆发的时候市场的恐慌和信用市场的崩溃。他们只会在市场向好的时候找到那些“稳定”的现金流和优良的资产,不停的将其打包,结构化,上市以赚取佣金,并收购那些”稳当“的垃圾债券以获取高额的回报。

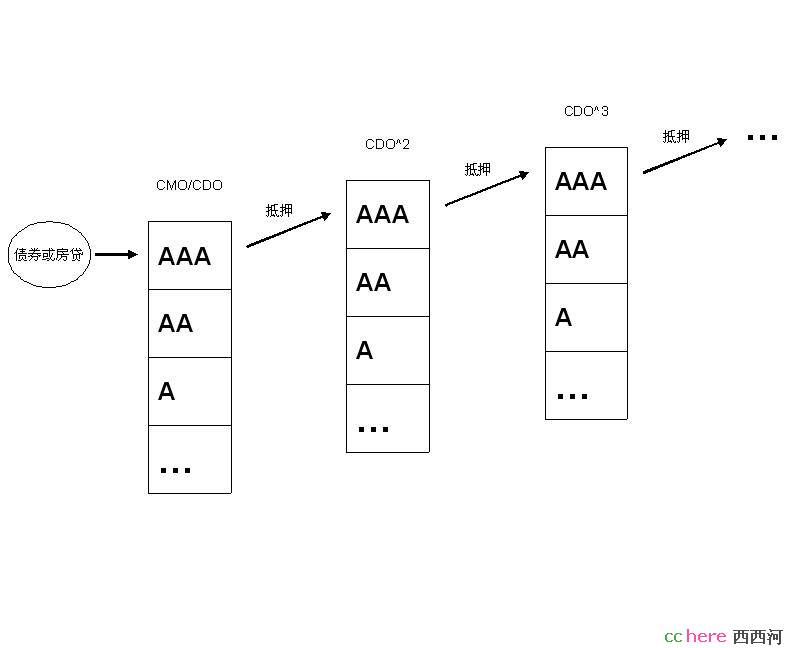

然而,房贷和企业债券这些都让钱来的太慢了,修房子,做企业都是需要时间的。有人用这种结构化的债券做抵押来贷款融资,而更聪明的人们想到了另一个办法。为什么不把这些结构化的债券再卖一次呢?这样自己也不用去承但这一部分的风险了。还记得债务抵押债券CDO吗?其抵押可以是企业的债券,也可以是ABS债券或者房贷债券,为什么不呢?这些结构化债券中的优质部分连社保养老金都当作AAA债券来认购,投行当然可以将其抵押来再发一次CDO,成为CDO^2,CDO的平方。以此类推下去,还有CDO的立方,CDO的四次方……所以,一个房贷的资产组合后面,理论上衍生物可以有无数层。

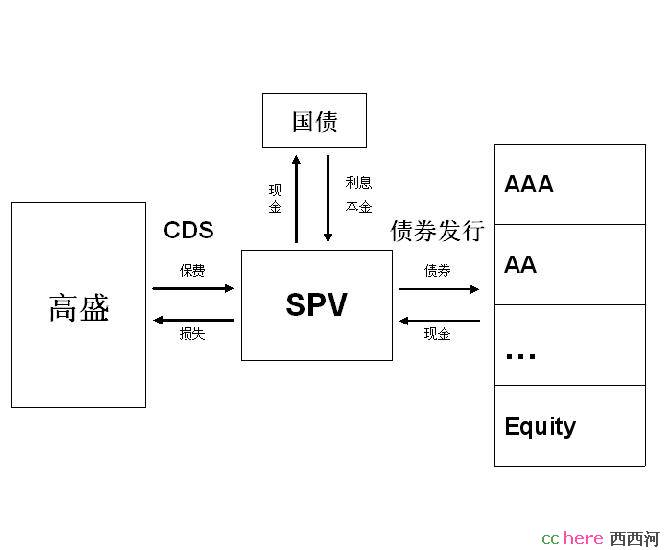

CDO的平方圈起钱来好像还是不够快。同时传统企业贷款的结构化产品比如CLO有其自身的缺陷,企业客户一般不喜欢将自身与银行的债务关系因为打包出售而泄露给第三方。这时合成CDO又被聪明人给发明出来了。举了简单的例子,高盛想发售中国的50家企业的贷款抵押债券CLO,而中国的这50家企业的贷款并未打包上市,或者不能出售到境外,而这种企业抵押贷款债券的实质是让债券投资人去承担企业的信用风险,前面讲过的信用违约掉期CDS在这里就派上用场了。合成CDO的发行者(通常可能是高盛的一个附属机构,被称作SPV的,目的是将要打包出售的债务资产从母公司剥离,这里不再详述。)和高盛可以签订关于这50家公司的一系列CDS,这样就取得了利用这些公司的信用风险套利的机会。这种情况下SPV就可以不需要获得任何的贷款资产而发行各级的结构化债券,债券的融资用于购买象国债这样的没有风险的产品,获得的利息,连同从CDS获取的保费将用来支付各级结构化产品的利息。而当这50家公司发生违约的情况,最低级结构化债券的购买者将首先承担损失,相应的那一部分国债将被套现以支付CDS的对家,也就是高盛的损失。

从现金流上来讲,这种合成的CDO好象跟传统的CDO没有区别,同时也解决了传统CDO的固有问题。CDO的发行不需要再依赖银行贷款和债券的发行的,结构化的流程被大大的加速了。

问题在哪呢?

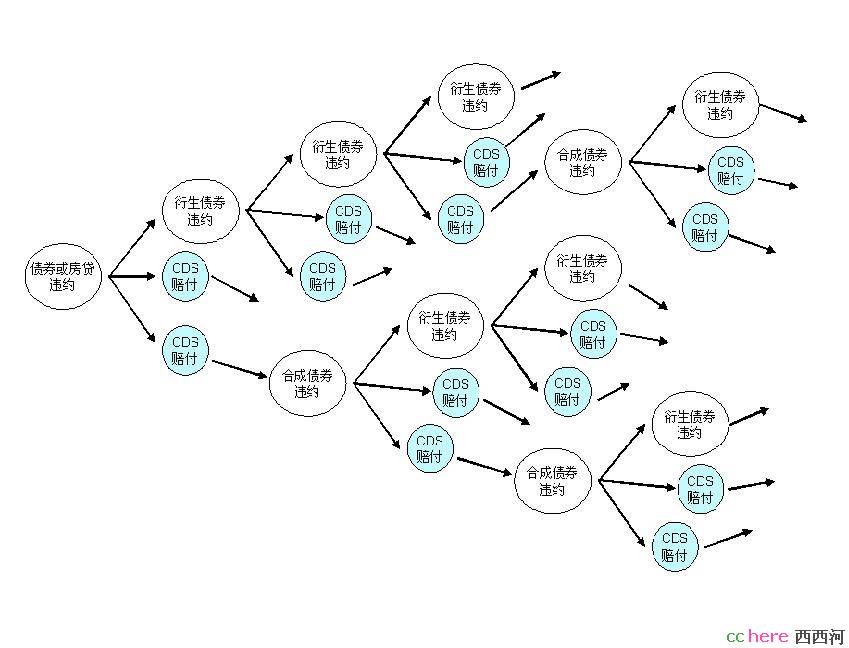

首先,CDS是场外交易OTC的产品,做CDS交易的双方并不需要拥有任何CDS的对象有关的资产。比如关于高盛是否违约,市场上的任何两家都可以做CDS的协议,包括象西西河里的葡萄和陈经,萨苏和雪个,马鹿和赵括这些八杆子打不着的人都可以做关于高盛的CDS交换。这样看起来简直跟找一个噱头大家来压大小没什么区别,autoeagle将其称为轮盘赌并不过分。而这些八杆子打不着的CDS协议,都可以衍生出合成CDO。也就是说,单是同一组企业的名字,就可以衍生出无穷的CDS和无穷的合成CDS。更有甚者,即便是结构化的债券,也可以用作CDS赌博的对象。

其次,CDS的保费是按保费和赔付的净现值总和为零来定价的,是所谓的off-balance-sheet产品。也就是说,在按市场计价以前,CDS的交易不会出现在银行的资产负债表上。换句话说,单看银行的资产负债表我们并不知道有多少CDS的交易以及随之而来的潜在风险。事实上,目前市场上的CDS交易所担保的债务面额在60到70万亿美元左右,而这些债务的实际面额只有不到10万亿。

如果没有当前的危机,或许这些CDO的平方立方,以及CDS和合成的CDO们,将一直扩散开去。到了最后爆发的时候,我们可能会看到这样一幅场景,最初的贷款违约将引起下一级的结构化产品损失和相应的CDS赔付,而这些结构化产品的损失会引起再下级的结构化产品损失和更多的CDS赔付,而CDS赔付则会引起合成CDO的损失,并一级一级往下延伸。就象图里这样的。

这看起来是不是有点似曾相识?

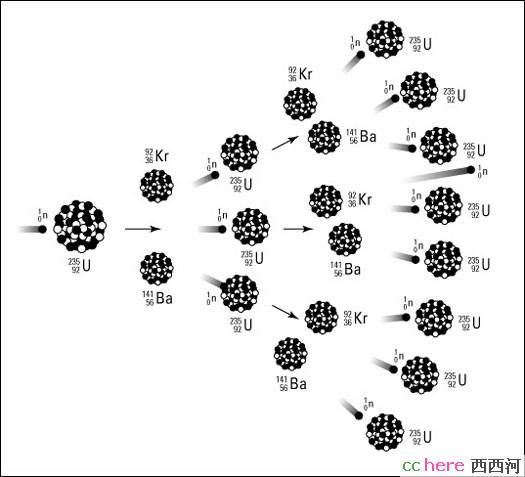

中学的物理课本里曾有这样一幅图。

这叫做核裂变链式反应。

当华尔街的科学天才们埋头设计他们的衍生品模型的时候,恐怕早已忘了他们的老本行。

本帖一共被 6 帖 引用 (帖内工具实现)