主题:【讨论】懒人长期投资的策略(一):200天均线 -- 疏食清水

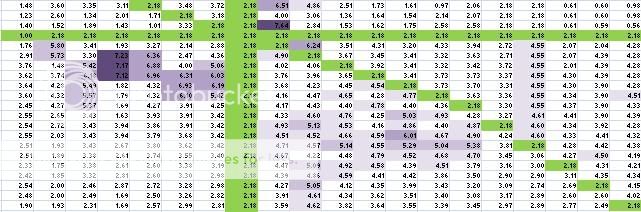

前一个模型是19年数据,但是股市最初的四年过于扭曲.在早期表现好的均线系统,在晚期往往表现就有问题,所以在牛市中的收益比大盘低.我现在认为要把最早几年的数据剔除,不然模型对未来的适用性会降低.

逃过熊市是很重要的,

熊市中表现好10%=牛市中表现好11%,

但是熊市中表现好50%=牛市中表现好100%!

如果只看这一波的话,似乎逃过这一波大跌,还感觉不到什么.但是我看了几个周期累积下来的表现,逃过熊市远比在牛市中跑赢大市重要.

我的第二个模型似乎可以识别大周期的右肩和W底的结束,但是因为才15年的数据,按照小虎的说法,87%的概率在他眼中是不够典型的.

手续费我按千分之五计的,第一个19年模型是进货82次,出货81次,第二个15年模型是进货8次,出货7次.

我这些天的思考,均线系统并不在乎对象是否具有成长性,而在乎对象以一定的速率在升跌.如果升跌得太快,当均线系统识别出来时,行情已经过去一半了.如果升跌得太慢,那么总计的利润就会不足.

另外我是三均线系统,excel只支持双变量的规划求解,solver对于非线性的效果很差,早年学的数据库语言现在都不用了,头痛死我了. 本来还想多构造几个变量在里面的.

你的50/120是怎么取得的?或许双均线系统比较简单吧,我回头试试.

- 相关回复 上下关系8

压缩 2 层

🙂基本同意 1 疏食清水 字425 2010-02-15 21:17:39

🙂暴涨暴跌 2 suqier 字1992 2010-02-16 05:58:52

🙂【原创】volatility 1 suqier 字658 2010-02-16 18:35:49

🙂是两个不同的模型

🙂有根据模型的实践结果吗? 夜观天象 字256 2010-02-13 09:10:20

🙂没有 疏食清水 字224 2010-02-15 20:53:44

🙂参数 疏食清水 字122 2010-02-12 13:40:37

🙂纠结 suqier 字259 2010-02-11 17:39:44