主题:【讨论】懒人长期投资的策略(一):200天均线 -- 疏食清水

不管是下河还是理财,我都是新手。最近看了些投资方面的书,这里写个策略小结,拿到河里来,想听听大家的意见,好快点新手上路。

首先是确定投资对象:只投指数基金。它的优点大家都熟悉,就不多说了。目前打算投的个嘉实300(中国市场),VTSMX(美国市场)和VEIEX(新兴市场,中国这些年的比重在大幅上升);另外还挑了个债券指数基金VBISX(短期债券)用于放些一两年内不用的资金,毕竟现在利息太低了。

其次是操作方法的考虑。本来只是打算简单地定投和持有的,可总觉得,明知道大熊市还呆在股市学跳水,太影响心情,但如果没有个简单的指标决定操作,肯定会不知不觉地花很多精力在里面,患得患失,反而进退失据。

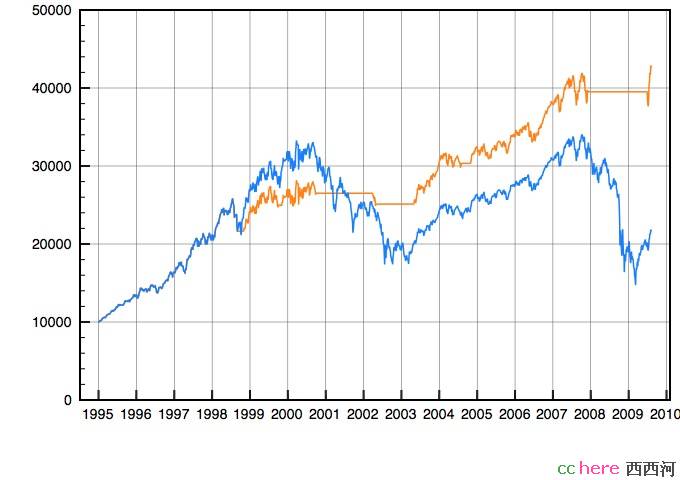

最近看到了个用200-day simple moving average作timing的方法,就是每个月看一次基金的价格,如果超过了200天均线就进,跌破了就出,简单客观。我看了SP500十年,除了几次无伤大雅的短期进出,重要的牛熊转换都抓到了:2000年下半年出股市,2003年入股市,2007年底出股市,这时机卡得多好!而且十年间才不过做了十来次操作,见图

这个方法出自于My Money Blog介绍的Mebane T. Faber 一篇文章(2006年写的,2009年加了新的数据),这老兄测试了五种不同类别的指数(美国股市、外国股市、商品、房地产和美国十年债券)几十年的表现,结论是这个方法可以得到股市的收益债市的风险。也有其他人提出类似的方法,不过Faber调整成每月月底检查一次,从而忽略了月中的波动,降低了操作次数。

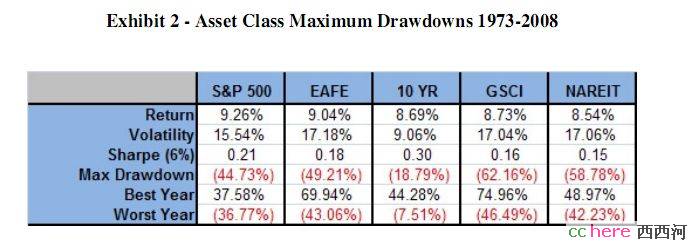

下面是五种指数的基本情况,比较有趣的是经历过大熊市,十年债券居然取得了跟其他市场差不多的收益。

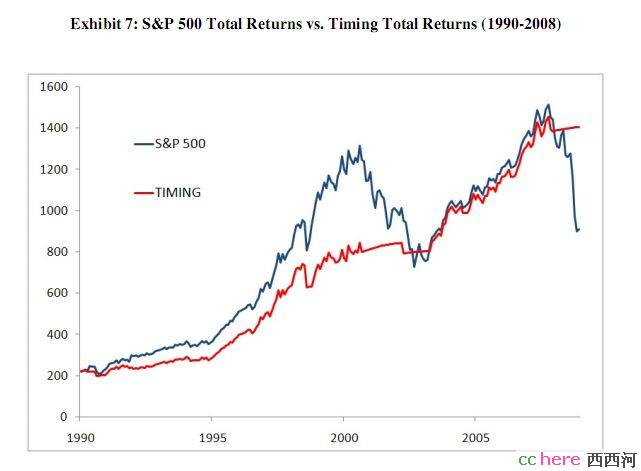

下面是Faber对SP500从1990年开始模拟timing和持有两种策略的差别:

有些奇怪的是,1990-2000年间价格基本上是在200天均线之上的,timing策略应该和持有策略的收益差不多,不知道为什么在模拟中timing策略几乎没抓住2000年前的增长。论文有快50页,我还没来得及仔细读。

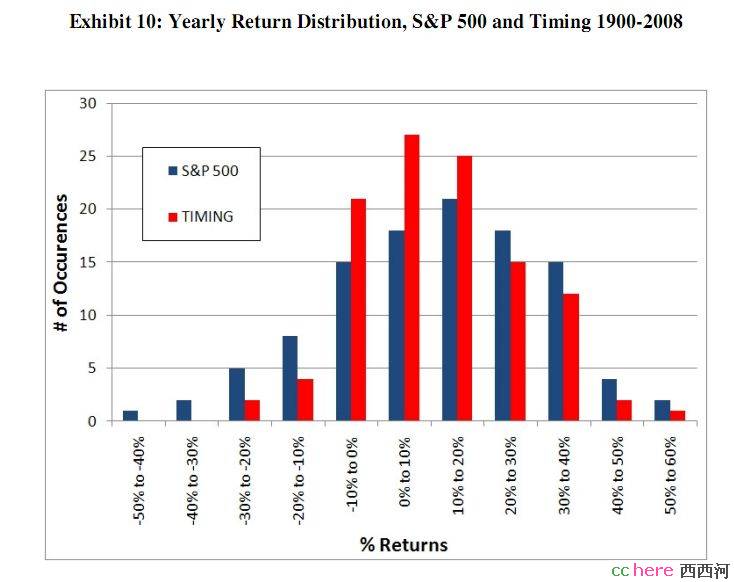

下面是1900-2008年间对SP500做timing的年度回报分布,可以看出这个方法减少了大幅亏损的年份。

总的看起来,在一般市场波动的条件下,这个策略并没有特别出色,在大牛市中它可能比长期持有策略还要差一些,所以在2000年前都没有和长期持有策略都没有太大区别(也许这就是以前没有人关心这个方法的原因?),但它成功地避开了大熊市,从而和长期持有策略拉开了差距。它的主要优点就是花费很少的精力就能够避免大熊市。我觉得这个方法还是很适合懒人用作长期投资用的,简单客观,省时省力。不知道大家有什么评论?

本帖一共被 1 帖 引用 (帖内工具实现)

实际上就是看30天线和200天线的关系吧?也就是中期均线和长期均线的关系?震荡市用这种策略可能比较痛苦。

另外如果有数据的话,可以对比下日本和台湾的数据,看下是否还能够实现盈利。

Faber没有用30天均线,只是简单地用每月固定一天的价格来检查。

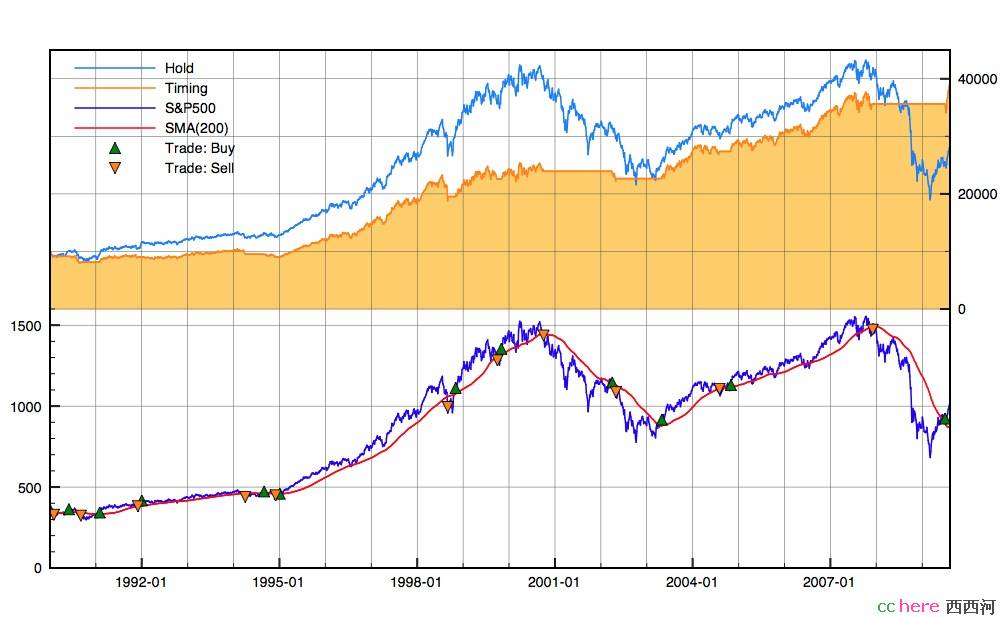

今天有点空,索性抓点数据写了个程序自己模拟来看:

1. 跟踪SP500,1990-2009的结果。下半部分的蓝线是SP500,红线是200天均线(SMA200),绿色三角是买进,黄色三角是卖出;上半部分是对比timing和持有策略的不同。我这个图和Faber的不太一样,他在2000年后还有缓慢上升,是他的模型中把cash换成了T bills,我懒得去找这个数据,就改成持有cash了事。

可以发现90-95年间,SP500和它的200天均线贴得很近,使得这个策略做出了好几次不合适的操作,从而和持有策略拉开了距离,这个距离一直到2003年熊市结束了才追上;在2007年牛市中表现也不如持有策略,直到2008年大熊市才超过了持有策略。但我觉得主要错误都是发生在90-95年间,之后的操作还是相当合理的。

2. 于是把测试时间定在1995年,黄线是timing策略,蓝线是持有策略:

可以看出这个timing策略不论是上升阶段还是下降阶段都表现很好。

3. 即使是2001年进入股市买在了顶上,timing策略还是能够能够避免大幅损失:

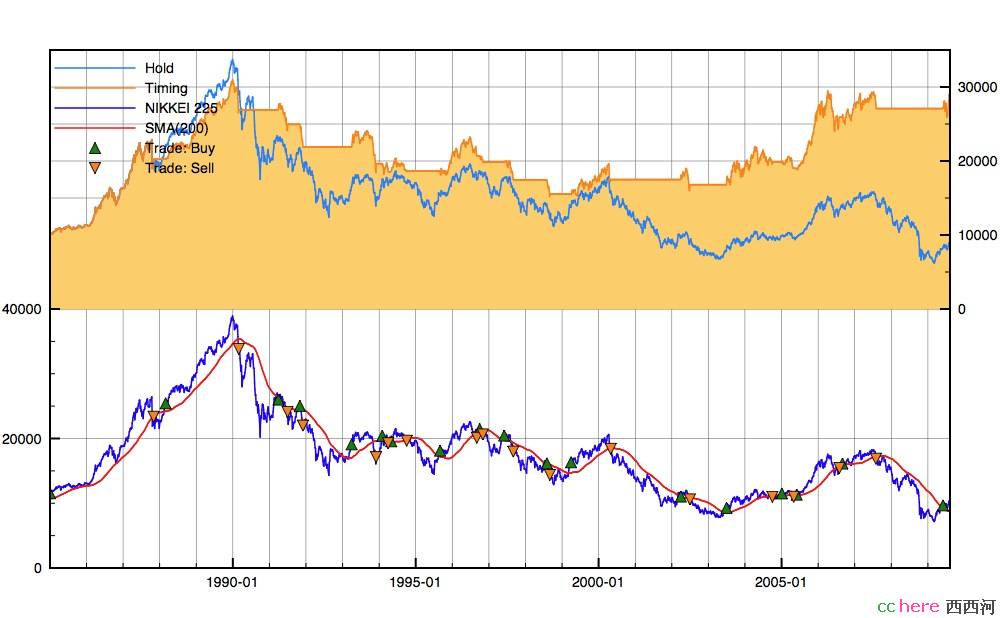

4. 按小河流水的建议,跟踪NIKKEI225,1985-2009年:

90年前的牛市表现不错,之后十五年的振荡下跌中,虽然无法盈利,但损失还是比持有策略要小,最后靠着05-07年间的牛市好歹拉回到90年的水平,只要别赶在90年入市应该都会有些盈利吧。BTW,不知道有没有人长期呆在日本股市里,佩服一下这些人的信心和勇气。

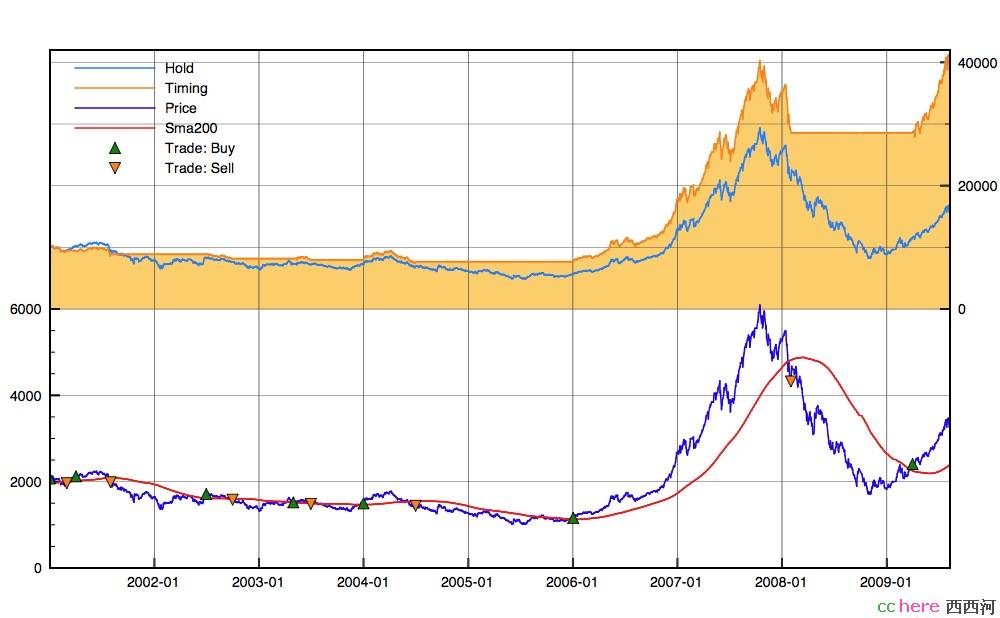

5. 再看一下上证指数,2001-2009:

2005年前的操作算不上合理,不过在那个市场形态下,也难找到什么合理的长期策略。之后的大牛大熊都表现不错。

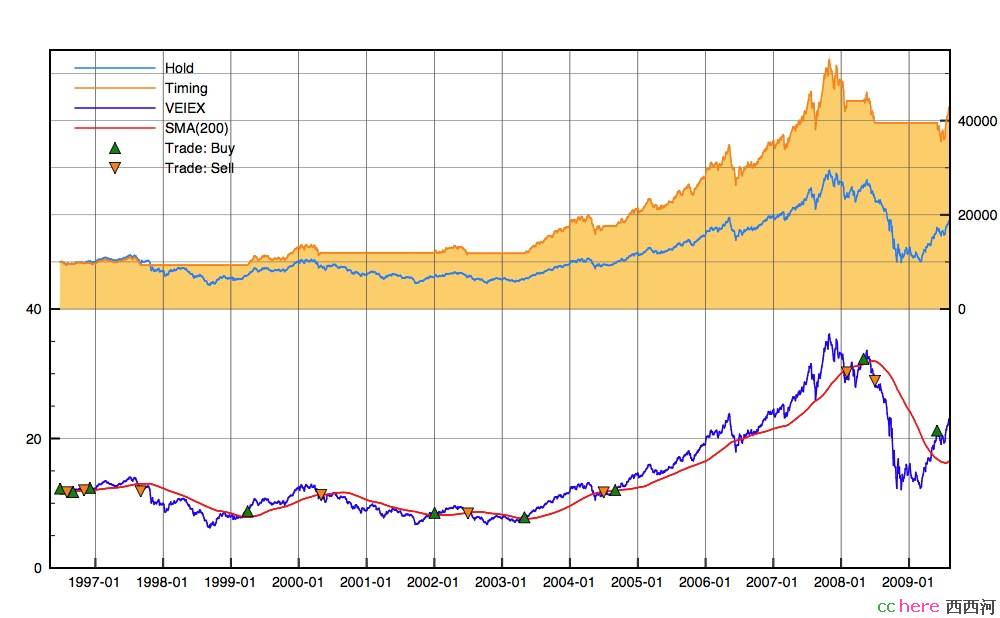

6. 最后是我一直打算投的VEIEX,1996-2009年:

感觉在2003年前的宽频振荡中表现还是不错的,持有策略一直是亏损,timing策略已经开始盈利了,后面的操作都是非常合理的。

总的感觉,这个timing策略和持有策略相比,牛市中可能盈利能力稍差一些,但熊市中风险要小不少,这样的话组合中可以少配置些债券基金,多配置些股票基金;操作极少,我打算写个程序帮我监视着,需要操作了就发信告诉我一下;这个策略在很宽频率的振荡、上升、下降中都表现不错,但在价格和均线长期贴近的情况下(所谓的牛皮市?)可能会有较多不合理操作,这时可以人为干涉一下,只是这和懒人的追求有些矛盾。历史不能说明未来,虽然这个策略在07-08的大牛大熊中表现尤其好,也许接下去股市会出现完全不同的形态,这就不在预测范围了。

今天晚上的成果就这点。抛砖引玉~~~~~

像在牛皮市里面,基本不可能有利润,甚至很可能亏损,连着这样几年的话,能坚持下来的人应该不多,完全的反人性啊。

要是能买空卖空,熊市也有意义

还是看个人情况,这招适合稳定老实坚强人,有定力,有恒心,有依靠

月收盘站上10均线买入,跌破卖出。

西格尔教授在那本散户投资宝典专门研究过200日均线策略,

结论是在道琼斯上略胜于买入持有,主要原因是避过了大熊市。

而在纳斯达克这种投机性较强的指数上,比买入持有就高多了。

amibroker之类的,还是自己拿C写程序测试?

本来是打算执行长期持有策略的,抓牛市行情应该不是问题,不过现在比较看来,用这个方法躲避熊市更好。买空卖空对我来说花精力时间就太多了,呵呵。

yahoo上下载的数据,用Perl模拟操作(很简单的一小段脚本),用Plot(苹果上的一个数据可视化软件)画图。

Stocks for the Long Run, Jeremy Siegel, 4th Ed, 2007. 敢情这本书很有名么?回头我也找来看看。

Faber的改进是每月只看一次,所以操作更少。

我是说,前提是追求操作少的懒人,如果长期持有的话,牛皮市本来也没有更好的办法。我在想如果加个价格和均线差异的指标来描述牛皮的情况,从而改变操作为不动,也许能避免SP500在95年前的情况。等有空再测试。