- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】剖析上市前的黑石 - 不可多得的学习PE的机会 -- 阿尔法

投资黑石的是上市部分中给出了黑石上市的文件,对Private Equity感兴趣的朋友们应该好好学习学习,这是不多见的Private Equity翻家底的文件(这就是IPO的代价)

刚才看了 投资黑石的风险,觉得什么事还是自己亲自调查一下再说比较好。

首先声明,我并不是反对安兄,只是不赞同凭着自己先入为主的概念写文章,误人误己。

下面说说几个问题

1. Blackstone的主营业务

Corporate private equity funds $33.08 B

Real estate opportunity funds $19.95 B

Marketable alternative asset funds $35.34 B

Funds of hedge funds $20.03

Mezzanine funds $1.51

Senior debt vehicles $8.43

Distressed securities hedge fund $1.39

Equity hedge fund $1.80

Closed-end mutual funds $2.18

Total $88.37

用一个图表可以更清楚地表示

是不是安兄所说的“杠杆收购的企业贩子”,大家可以自己判断

2. 投资人是谁

39% 公共养老金

15% 企业养老金

10% 保险公司

10% Fund of Funds

9% 家庭/个人

7% 基金会

6% Blackstone

3% 银行

1% 其他

养老金,保险,银行 都是典型的保守型投资人!

3. 投资回报/风险如何

176 - 177页上面有

各位看官尤其要注意177页最后一列 Volatility

我在侃侃投资风险中提到过Volatility就是风险

以 1997年4月1日到2007年3月31日10年间Broadly Diversified Hedge Fund of Fund回报为例,IRR(Internal Rate of Return)

11.4%, 除去管理费的IRR = 10.0%, 风险 3.8% (S&P 500 的 Volatility 在 15.8% - 18.1%, 10年回报也就是 10% 以内)这是一个非常了不起的成绩。

关于SP500的 可以看这里

(多说一句 IRR 不是 算术平均 也不是 几何平均,而是投资的真实回报率)

"黑石可能在几个月之内从巨额盈利变成巨额亏损"是不是一个明智的判断呢?

从巨额盈利变成巨额亏损 意味着 巨大的 Volatility,大家可以根据历史数据自己判断

4. 黑石投资了多少公司呢?

156页上面有2004-2007年之间的投资。

"类似的工作,投行也在做,但是不是主业。黑石的主业是投行利润最高的部分,也是风险最大的部分。投行遇到类似的冲击,可以黑了南方有北方,好歹能生存。黑石这样的公司,基本做不到",黑石4年间投资不同行业的11个公司,是否能够满足黑了南方有北方的标准呢?

5. 30亿美元是否会让 国家外汇储备出现问题?

这个是个见仁见智的问题

就好像有些人会为了因为害怕所谓的“政治效应”,宁可选择让粮仓里的米发霉腐烂,也不愿意让粮食发挥粮食的作用一样。

这个话题有很多帖子了,就不浪费大家时间了

![]()

黑石这种东西并不新鲜,和国内的资本运作有很多相似之处。前些年的华晨,又是汽车,又是制药,又是跨海大桥。主营业务是什么?既不是汽车,也不是制药,而是资本运作,是金融。

从黑石的业务上看,前三项那项不是玩在杠杆金融?第一项是杠杆的企业贩子,第二项是杠杆房地产,第三项是对冲基金。加起占黑石业务的分额有多少?百分之八十不止吧。

这种杠杆比例翘盘子,风险被放大了多少?如果没有这项收购,黑石的业务比例是什么?

2月12日,宣布将耗资21.6亿美元,现金收购全球顶尖的食品公司Pinnacle Foods Group Inc.,并为其派出了董事长,该公司已有30年的历史。

3月4日,宣布33亿美元,现金收购卡迪纳健康集团(Cardinal Health)制药科技服务部门,该交易前后花了不足2个月。

3月22日,宣布收购全球最大的零售存货管理公司RGIS(Retail Grocery Inventory Services)的控制性股权,并于5月1日迅速完成收购。

这种收购的猛度,这种扩张的速度,没有流动过剩能做到吗?

四年之中,如果本轮经济扩张结束,利率收紧,流动性收紧,资产价格下跌,黑石能剩下什么?

这是第一。

黑石的投资,不论投资在哪个领域,都是大量利用金融杠杆。行业风险是一部分,金融风险呢?利用杠杆急速扩张,投得越多风险越大。杠杆收购只是投行业务的一部分,其他还有IPO等等。利率上升的时候,投行可以黑了南方有北方,黑石做不到。

这是其二。

PE这个行业本身就短,历史记录只是最近这些年的记录,最近这些年资本流动性过剩。打个比方的话,这个行业行一直是在春天,一直是风调雨顺,还没经历过冬天。这样的历史记录衡量未来的风险,可靠吗?

这是其三。

究竟什么人投资不能说明没有风险的大小。流动性过剩的情况下,大家都想捞一杯羹,都想在出问题之前逃出来。纷纷进入只能代表利润高,并不代表安全。

中国国内还有动用国有资金炒股的。这样的事情,一旦出了问题是要坐牢的,但是他们还是敢做。能认为这么做就安全吗?挪用的人自己认为安全而已,认为自己能提前跑出来。

本轮经济周期过去,资产泡沫结束的时候,流动性收紧,会有大量的养老金和银行面临巨额亏损。

国家外汇储备厌恶风险的程度应该是比养老金和银行高一个层次。

这是其四。

养老金面临一个和购买力挂钩的问题,由于通货膨胀的原因,有必要选择一些风险和收益相对高的投资。外汇储备只要保证和汇率持平就可以,英镑、欧元、黄金都可以做到。人民币对英镑、欧元、黄金的汇率都比较稳定,保值完全不是问题,不存在什么烂在仓里的问题。适当买一些大公司公开的股票,赢利就很不错,有特殊情况,还可以及时脱手。有必要这么做吗?

这是其五。

从温相上台以来,金融利益集团就没给温相出什么好主意。我看这才是问题的关键。这种投资,如果朱总在台上的,十有八九会被枪毙。

当然如果有幕后政治交易,拿不到桌面上,那就另当别论。即使那样权衡利弊的话,我觉得也不恰当。用这种手段达到政治目的,没有前人的大气。

风险是可以量化的,量化是关键!

没有量化,请问如何比较风险大小?

靠“我说了算”?

靠“人算不如天算”?

前三项就是业务的全部了(第三项以下是第三项的细分情况)。第一项符合你说的杠杆企业贩子,第二项杠杆房地产贩子,第三项是杠杆基金贩子,总而言之,世界第四大Private Equity公司就是杠杆xx贩子一个。![]()

资金天然会流向风险低,收益高的地方

风险数据已经在 Volatility中揭示得很清楚了,没有量化,高风险、低风险如何比较?

请您量化一下,30亿“高风险”的投资对目前外汇储备风险程度的影响

没有量化的基础,就像火星人与地球人的对话,还是不要继续下去的好

一次金融危机对国家政治的影响,你能量化吗?我亲身经历过因为几千万资金造成的群体事件,最后动用武警解决。这种事情的损失,能用钱来衡量吗,能量化吗?

30亿开一个口子,对以后的投资方向会发生什么影响?一次恶性通货膨胀对国家的危害能有多少,你能量化吗?

什么因素都能量化吗?美国人量化出911来了吗?搞跨巴林的那小子,量化出日本大地震了吗?

量化的思想还是企业的思想,一切都可以用钱解决,大不了破产。不是政府的思维方式。

我的文章,说我自己的观点而已。如果不是你联接、批评我的文章,本来也没打算和你谈。

30亿开一个什么口子,有多大风险,您还是没说清

说到风险,美国政府垮台的风险,不知道您考虑没有

如果考虑的话,是不是大家都恢复以货易货算了

30亿开了一个用把外汇储备当公司资金看待的口子,开了一个外汇储备什么都能投的口子。

这种风险只能定性考虑,不能量化衡量,我已经说过了。量化衡量还是企业思路,是会计师的水平。

当初发生金融群体事件的时候,管金融的副省长,提出一种解决方案。不要财政投入,要投资者自己承担损失,结果被省长批得体无完肤。此人后来调国有政策银行总行当副行长去了。处理金融问题是把好手,涉及到政治,明显是个书生。这种人不适合当副省长,去北京干专业最合适。

见识见识金融引起的群体事件,就知道该怎么考虑问题了。没见识过以前,不知深浅。

你说的美国政府垮台的可能,大家都要易货贸易。把中国政府能承担的风险和美国政府的存在,放在一个数量级上考虑是正常的思路。把中国政府能承担的风险与企业的风险,放在一个数量级上考虑是草率。

不过,世界许多国家为了防止美国垮台,外汇储备中大量持有黄金和非美货币。这样看,这些国家考虑问题更稳健。

美国遭受毁灭性打击, 经济全面崩溃,立法宣布国债全面作废。结果是...

什么,您说这种事绝对不会发生?再想想,伊朗,朝鲜手里都有货呢...

什么, 这两国家成不了气候? 那外星人入侵呢?The day after tomorrow呢?

不能只考虑最坏的情况,还要考虑最坏的情况发生的可能性...

是不是每个企业都注定要在若干年后倒闭?比国家寿命长的企业多了去了。

无论买什么都有损失的可能,都是把外汇储备当作公司资金看待?

要不这样,您开个单子,什么样的投资是把外汇储备当作公司资金看待,什么样的不是

投资Private Equity --> 把外汇储备当作公司资金

投资Hedge Fund --> 把外汇储备当作公司资金

投资T-bond --> 不是把外汇储备当作公司资金

投资T-notes --> 不是把外汇储备当作公司资金

投资T-bill --> 不是把外汇储备当作公司资金

投资大型上市公司 --> 不是把外汇储备当作公司资金

投资中型上市公司 --> 把外汇储备当作公司资金

投资小型上市公司 --> 把外汇储备当作公司资金

投资ETF --> 不是把外汇储备当作公司资金

投资黄金 --> 不是把外汇储备当作公司资金

投资石油 --> 不是把外汇储备当作公司资金

...

这个单子可以一直开下去,然后发给国家外汇投资公司,让他们照单抓药就是了。不过这单子,还得会计师参与计算不是?不量化的结果,往往是拍脑袋的决定。以前可以归咎于没有人才,现在再乱拍脑袋,就说不过去了。

其实很简单的,风险肯定有,收益也肯定有。只说哪一边都不对。

国家并不是只干了这一件事,其它的事情也都在做。这件事在我看最大的意义是多种手段。

把国家限定在有限的一个小框框里是对国家最不利,对老美最有利的。这样的话,不会有人骂你乱花30亿,但是整体来说亏掉的大大超过30亿,只是不需要人担责任而已。(我也主观一把![]() )。

)。

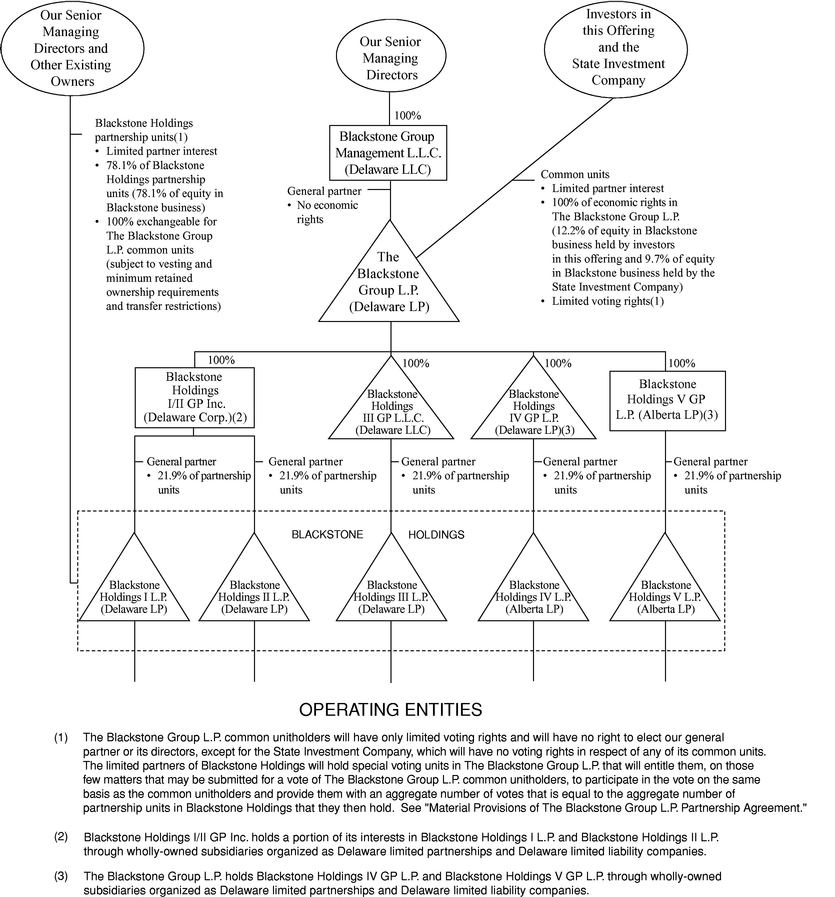

上市以后,Blackstone原投资人所占股份为 78.1%

普通股投资人占12.2%, SIC (国家外汇投资公司)占 9.7%

Blackstone原投资人权益为 Limited Partner Interest, 普通股投资人和SIC为 实质上的 General Partner Interest

(享有Management Fee + Carried Interest + Portfolio Return)

本帖一共被 1 帖 引用 (帖内工具实现)