主题:读《证券投资24堂课》——第14课 如何判断大盘到底 -- 老拙

第14课 如何判断大盘已经见底

欧大师在第14课中讲述了判断大盘见底的方法。不过讲得十分含糊,令人抓不到要点。咱们来看看他在课后的要点总结:

●熊市造成恐慌和犹豫,当股市已经见底,充满了机会的新一轮牛市即将到来时,大多数人仍然不敢相信。

●股市在下滑的过程中常常会出现反弹。

●熊市通常由两到三浪组成.其间的反弹一般持续两到三个星期,偶尔也会持续五到六个星期。

●最终会有一个反弹会确立上升趋势。当股指较前一交易日放量收高1%或更多,上升趋势得以确立。趋势确立日一般出现在反弹的第四到十天。

●道指、标准普尔、纳斯达克指数和共同基金指数是分析大盘的最好的信息来源。观察领先股票的运动也有助于判断股指是否已经见顶;

●大多数技术指标根本没用。

您看,不得要领吧?其中比较明确的提示只有一点,就是:

当股指较前一交易日放量收高1%或更多,上升趋势得以确立。

可是,这样的情况在熊市中往往多次发生,但市场并未转入牛市。

那么,判断大盘见底有哪些公认的基本方法呢?

公认的基本方法有三种:技术面分析、基本面分析和政策面分析。

哪一种方法都不十分准确。

先看技术面分析。

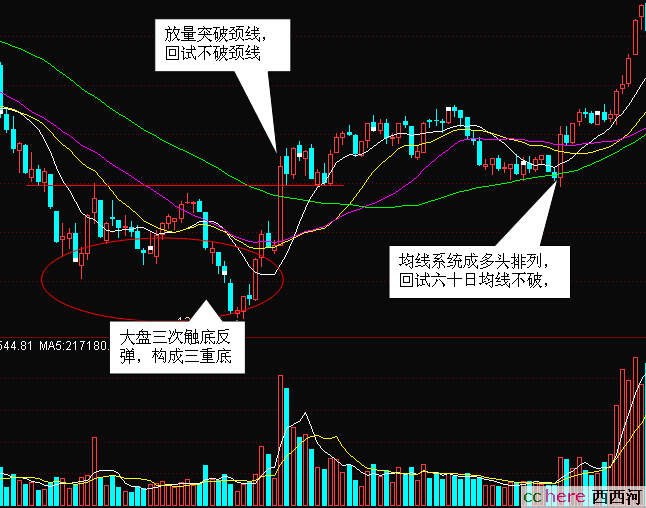

技术面分析认为,当大盘从底部放量上涨,带动均线系统调头向上并成为多头排列,且指数在均线上方回试中期均线时成功站稳在均线之上,表明大盘见底可能由熊转牛。特别是,如果大盘是在多次下探底部之后形成有效突破颈线位并回试不破颈线,那么大盘见底的概率更高。

上述方法具有一定的参考意义,但不太准确。例如:

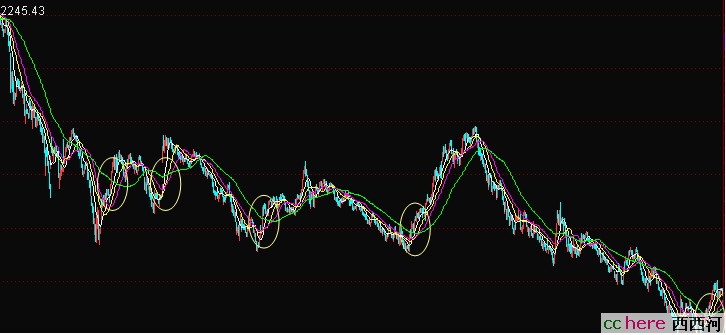

大盘见底了吗?没有,还早着呢。这是上证指数在2003年1-4月反弹的情况,最低1311点,最高1650点,之后继续大幅下跌到1000点以下。实际上,在2001年5月——2005年底的大熊市中,指数反弹失败继续下跌的情况出现了N多次:

这么多次放量突破且回试成功,熊都没有转牛。所以,用技术面分析来判断大盘是否见底,应该说不很可靠。

再看基本面分析。

基本面分析认为,证券市场是一个国家经济的“晴雨表”。当国家经济基本面恶化时,股市走熊;国家经济基本面改善时,股市将由熊转牛。通常情况下,股市对经济基本面改善的反应会有所提前。

这就是欧大师在本课中说到的:市场应当是经济状况的提前反映,一般是六个月内的经济状况的提前反映。

这个方法在深沪股市也不是太准,在股改之前,中国股市不完全能够反映中国经济的基本面情况。1993年的那次大熊市,股市确实在经济状况好转时由熊转牛了;但是2001年这次大熊市,在中国加入WTO后顺差仍不断增加,经济多年保持低通胀高增长的情况下,股市不但不转牛,而且越跌越低,以至于进入“边缘化”的状况。与此同时,香港国企指数却连创新高。因此,至少对于深沪股市来说,用基本面分析来判断大盘是否见底也可能不太准确。

最后是政策面分析。

上节课说到,深沪股市受政策面的影响很大,所以当管理层连续出重手“救市”时,大盘就该见底了。

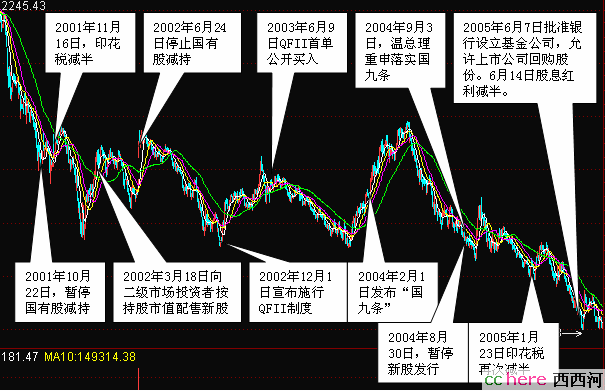

有一定可能,但也不绝对。我们可以回顾一下:

1994年7月31日,管理层在股市跌到400点以下时,出台“三大政策”救市:“今年内暂停新股发行和上市;严格控制上市公司配股规模;采取措施扩大入市资金范围。”结果,大盘从325点强劲反弹到1000点,一个半月后重新下跌,1994年、1995年均以年阴线报收。

2001年的大熊市中,管理层更是频频出手,政策救市几乎从未间断:

看看,救市政策如此之多,力度如此之大,股市不但没有见底,而且一再下跌。

可见用政策面来判断股市受否到底,还是不很可靠。事实上,在2001年的大熊市中很多股民见政策救市入场,结果都是被套住的。

说到这儿,估计有朋友会说:知道你老拙的意思。不就是说技术面分析、基本面分析、还有政策面分析都不灵,拿你那个“低市盈率、确定增长”的老一套在这儿等着我们吗?直说了吧,是不是想告诉我们,管他见底不见底,买“低市盈率、确定增长”的价值成长股就是了?

还真不是。大熊市里,“低市盈率、确定增长”也不灵。您觉得市盈率已经很低了吧?还能更低。所谓“底在底下”也。比如1995年年初,[长虹]年复合增长率50%,市盈率才4倍,够低了吧,到1996年年初,市盈率下降到3.22倍!股价从12元附近下跌到7.35元(10送7之后,复权价12.5元)。

这朋友也许会说:甭吓唬人,我肯定守得住!

您守得住我信,可大多数人守不住啊。咱们这不是面向大多数投资者吗?您想想前几天的调整,“过山车”的滋味不好受吧?那还是大牛市中的调整,还是挣了不少钱之后的获利回吐。在牛市中,像样的调整大体上8-10个月才来一次,底部一次比一次高;而在熊市中,1-3个月就来一次,底部一次比一次低。牛市调整的下跌,几天、几周而已;熊市下跌几十天、几个月都不带喘口气的。1次2次您守得住,10次8次就够呛。再加上“大洪水”、“金融风暴”、“9.11”、“非典”都来凑热闹,您守得住才怪呢。

说这儿估计这朋友就该急了:这也不成、那也不成,这回连“低市盈率、确定增长”都不灵了,您说怎么办?

别急啊,有办法。

办法就是——解铃还须系铃人。

股市进入大熊市,有这样那样的许多原因,但其中必有一个根本性的重要原因,我们必须首先抓住这个根本性的主要原因,所谓“抓住主要矛盾的主要方面”也。这个根本性的主要矛盾没有解决之前,任它天王老子来救市、技术指标反复向上、经济基本面形势大好都不管用,还得回去。

中国股市进入熊市的根本性原因不外乎两条,要么是经济出了重大问题,要么是政策发生重大失误。注意是重大问题与失误,流动性泛滥不是重大问题,加印花税也不是重大失误,所以不至于崩盘转熊。

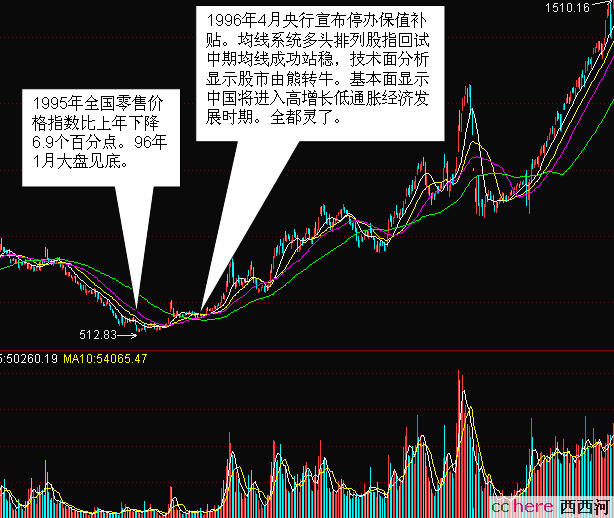

1993年的那次熊市,是经济出了重大问题,通胀率达到2位数,存款利率加保值补贴达到20%以上,市盈率4倍都是高的。所以,通胀率不下来,怎么都不行。通胀率被抑制住,利率加保值补贴率下降,熊就转牛了:

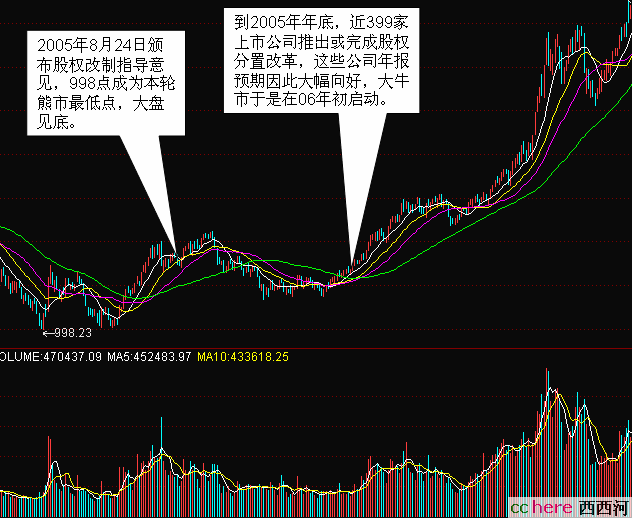

2001年这次熊市,是政策发生重大失误,宣布以市价减持国有股,由此引发股权分置的深层次矛盾。股民们突然发现,原先政策承诺不上市交易的国有股原来也可以高价在市场上卖出,由此造成明显的不公平交易规则。这时候您再说不减持都没用了,因为由于股权分置所造成的一系列非市场化内在矛盾已经全面反映出来,不解决这个问题,怎么都不行。但是一旦拿出正确的股权分置解决办法,熊就转牛了:

所以,当影响股市进入熊市的主要矛盾出现解决可能时,才使判断大盘见底的标志。

最后一个问题,大盘见底由熊转牛时,买什么股票?

那位朋友该说了:看见了吧?又来了,绕来绕去,最后还得绕回他那个“低市盈率、确定增长”来。

不对。股市由熊市转入牛市的初期,高增长的低市盈率股票满大街都是,不稀罕。这时候,要买就买大龙头。1996年年初时,就是买[长虹]、[发展]或[深科技];2006年年初时,就是买[中信证券]、[茅台]、[招商银行]或[万科]。不管它股价涨了多少、市盈率高低,只管买了捂住就是。因为当大牛市来到时,越来越多的资金会涌入股市,这些资金大部分来不及细琢磨首先扑向白马大龙头,所以肯定是一线大牛股先涨,而且涨的最快。这时候要捂住大龙头牛股,过个一年半载的,等它翻了一番两番了,再回过头来找“低市盈率、确定增长”的不迟,这时候好多价值成长股的动态市盈率肯定还在10倍左右呢。

老拙的这几课简直就是为这一段的走势准备的专题嘛。

以前选择股票时一般都是从证券报或证券软件的消息来寻找自己认为龙头的股票.但是要真正选择正确还是有点难度.呵呵,这个问题算傻.但是还是有很多朋友有这个难题.

一直想不通的问题在这里找到了答案,听君一席话,胜读10年书。无风不起浪啊,通过问题看本质,才能得到解决问题的方法啊!

全面通透,谢谢老师!

如果应用到目前的大盘走向,是否可以理解为,目前政策面和技术面市场短期都能够把握(政府日前的声明和救市动作明确;技术派的分析又是建立在历史数据上),而不确定的是基本面,或者老师所讲的,未来6个月的整体经济走向?

那莫大盘短期面临的风险,是否主要是周二将公布的CPI数据(从中猜测政府认为的经济发展速度的合理性,以及可能加息的程度)?