主题:【原创】牛与熊,从科研角度看股市(一)---从一篇小论文谈起 -- 千里烟波

我觉得如果成功的话应当对人的投资很有帮助,可是我看周围投资成功的人主要看的还是格雷厄姆的书.

前些日子心情不佳,工作繁忙但是没有头绪,以致很久没来写东西。最近终于云开雾散,咱家发了一篇IER,大老板给俺凌空画了一个大饼,二老板专门写信来夸俺工作出色,等不及要见面畅谈等等...

言归正传。我们的目标是看一下股市中牛与熊的不同特性来作为投资的依据之一。而从前几贴的介绍我们知道现在手头的工具是相对简单的贝叶斯方法,即通过分析前的拍脑袋主观臆断+数据来得到经验。这个在实质上与在股市里摸爬滚打总结教训是一样的。不一样的是我们有数量化的模型,这样能够克服人类的不理性(学术上一类不理性叫时间不一致性,即今天喜欢这个,明天就改主意了。),同时也可以写成书面形式有所传承。

好,一且就绪。我们就用Y来表示这一列美国百年股市的回报率。有些熟悉统计的河友,特别是学习劳动经济学的可能会问,为什么不加入一些解释变量,比如经济增长,利息率等。我在第二贴里面也有此一问,答案是:

一,所有的科研必须由简到繁,这样才符合正常人类的智商。我见过若干来读MA的孩子们跟我说:“我要努力构造一个前无古人后无来者的模型”,我只能用德纲的话来回复:“祝你成功”。

二,解释变量作为外来数据,如果不探究它的动态发展过程,那么我们只能在有了数据之后才能研究Y。这就严重制约了模型的预测能力

咱们继续。通过原始数据分析,我发现在牛市里面正回报率和负回报率的幅度居然是差不多大的!!所以牛市之所以为牛市,在于它正回报率出现的机率大,好比再步幅一样大的情况下,向前迈三步,向后迈两步前进。同样的情况在熊市里面也适用,只不过熊市的时候向后迈得步幅要更大一点,好比无力的人在攀爬,好容易向上爬了几下,一个没抓住溜下一大截。

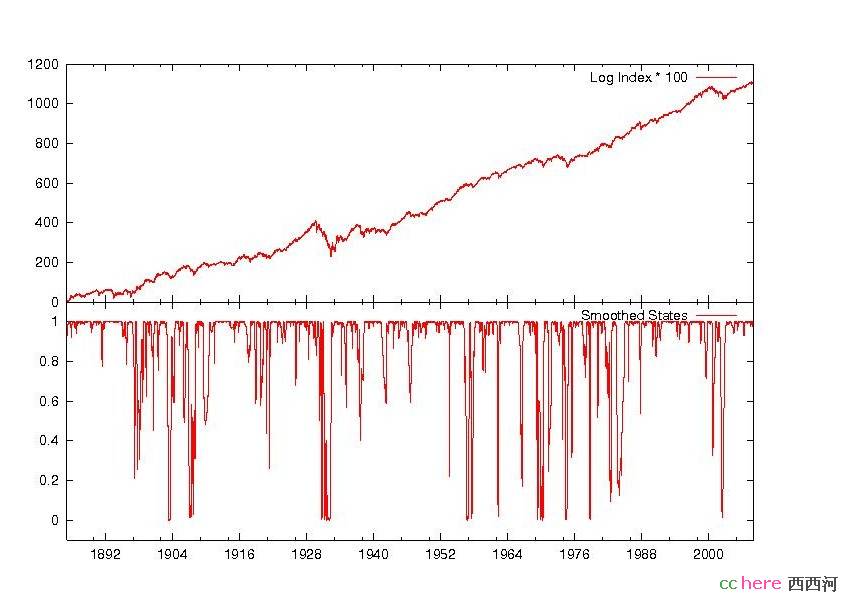

由此我们见到,从前的研究聚集在幅度上,所以很难把牛与熊拆出来。以下是我另一篇非参数结构破裂估计出来的牛与熊的结果图。上半部分是累计的股市指数,下半部是牛熊力量的对比。1表示牛,0表示熊,遇到在0-1之间,比如0.9,我们认为改点90%属于牛市。

我们可以发现,即使用各种手段来调节绕动和均值,很难把熊市死死地按在0附近。

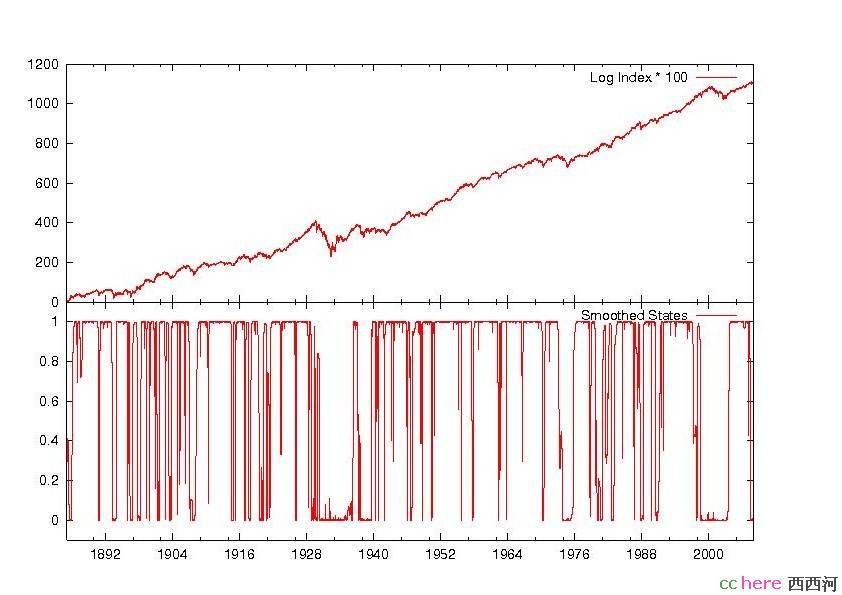

下面的图则是非常简单地利用频率来做的一个马科夫模型,而且根本不考虑结构破裂。

结果形势大好。而且如果用它来做投资依据的话,07年末就应该撤资离场。我在得到这个结果之后也是小小吃惊,因为原来牛和熊要从频率的角度来看。而具体的收益率似乎独立于市场前进的方向。换句话说,年年岁岁花相似,岁岁年年人不同。牛与熊的交换总是一致的,市场整体对它们的解释却是各有不同。

这样结束真的是虎头蛇尾,其实我在写之前也考虑过怎么表达模型的问题。但是既然是科普就要有科普的样子,说得太专业没有用。我想从刚开始的金融信息论到后来的金融数据特性以及最后的具体方法和科研实例可以概括出金融计量的50%了吧。魔鬼总在细节里,不过我的具体任务就是杀死魔鬼,把图画出来顺便给你们讲一个故事,做到了,打完收工。![]()

第二个图,频率周期是年/月/日?

还有MM文章是在哪一期International Economic Review上?

楼主早前的帖子说是周数据:

但是没有成功。如果不介意,是否可以提示一下具体的计算过程?

我用C直接编译之后运行了6个小时,如果换成matlab一类的矩阵语言可能要若干天。

如果你对miture distribution和Hamilton filter了解一些的话我们可以再聊聊,因为涉及了一些基础知识,讲多了我怕意义不大

我还是高高兴兴继续听你讲故事吧。

IER是啥等级的论文啊

此次送花为【有效送花赞扬,涨乐善、声望】

还是mixture distribution?