- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】阴谋论下的Fed V2.0 (1) -- suqier

你可以说实力相差大或者是其他什么,但是很多事情是生来就注定的。

说到阴谋,我觉得阴谋不算厉害的,阳谋算厉害的。

除非是某些人特别蠢,连生来就注定的事情都不知道或者不相信,才成为阴谋的牺牲品。

比如说股市,七赔二平一赚就是注定的,但是大家还是义无反顾冲进去……这与其说是“一赚”那些人的阴谋,不如说是人的本性使然。

1)2007年底-2008年9月初,Fed为什么卖国债而非买国债来增加流动性?

2)2008年9月,Fed为什么不自己独立操作,直接贷款给需要的金融机构?而是让财政部额外发行国债来给Fed提供资金?Fed是最不缺钱,它有合法造钱的权利。

3)2008年10月,Fed为什么要给存款准备金付利息?是为了保证联邦基金利率不滑到0吗?

如果是,保持这种接近0又不是0的状态,和滑到0相比,好处是什么?

如果不是,那是为什么?

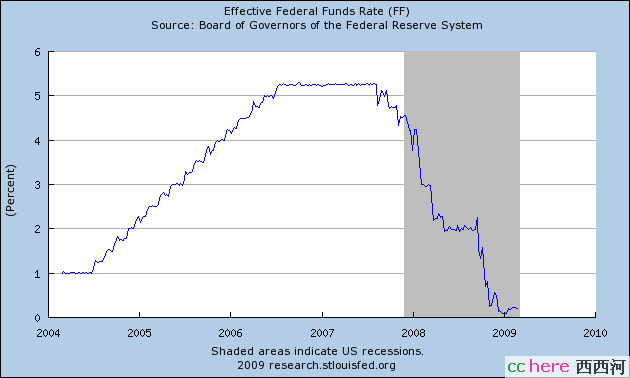

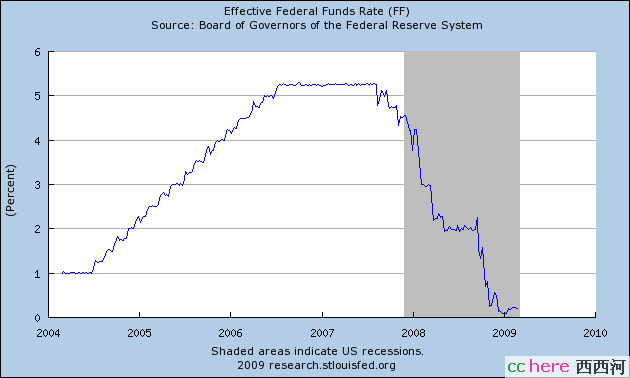

附:五年来Federal Fund Rate的变化图

本帖一共被 1 帖 引用 (帖内工具实现)

把你的东东统统搬过来![]()

![]()

![]()

唉,第一次碰到铁手的字数上限,只好分段了.

四,第一个问题,资产结构

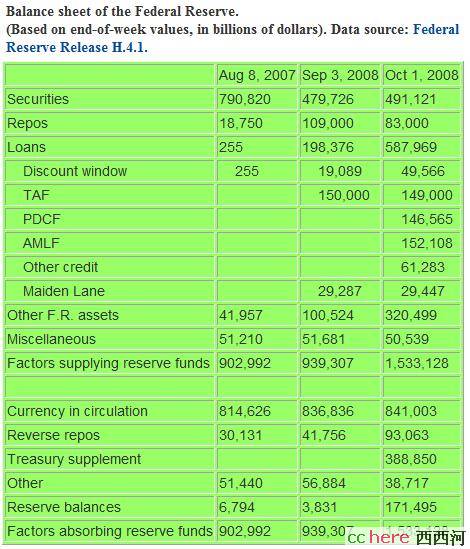

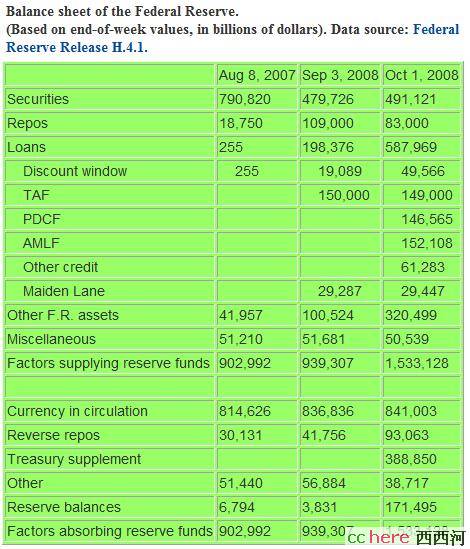

这篇文章里有一份Fed在Aug 8/07, Sep 3/08, Oct 1/08三个时点的资产负债表。

从07年8月开始,Fed开始减持手中的国债。07年8月到08年9月,Fed持有的国债从791b减少到480b(减持311b)。通常来说,Fed减持国债,相当于紧缩银根,因为货币都回笼了,而国债的价格下跌,收益率就会上升,相当于市场利率上升了。

但是诡异的是,Fed减持国债的同时,增持Repos和Loans(通过票据再贴现窗口Discount window,TAF等工具,TAF是再贴现的一个变种,具体可见Doob的介绍).其中Repos从19b激增到109b,Loans从0.26b激增到198b。也就是说,卖国债回笼的钱,又通过对银行的直接贷款放出去了。我们从前图可以看到,这段时间(13个月)Fed的总资产规模没有明显的变化(903b=>939b)。但是,Fed的资产结构变化了。王树把那篇文章的几张关于资产结构变动的图都搬来了。

为什么?Fed为什么要调整资产结构?这是第一个问题。

按照王树的说法,

Fed抛售国债,就已经说明了动机。它要保持国债的价格够低,以免利率为0。今天我们已经知道,30年国债的年收益率是百分之三点几,几乎是历史低点,而短期国债的收益率近乎为0。国债利率是美国资金市场的无风险基准利率,在国际上的影响和伦敦的LIBOR相似。收益率低,也就是利率低,说明有大量的资金涌入,外面的风险太大,从而对国债的需求极高,事实上是一种恐慌。

根据王树的分析,

早在07年年中,Fed就意识到有大量的资金在涌入国债市场(可见有许多先知先觉的资金,这也是阴谋论的论据之一),为了保证供给,Fed就开始抛出国债。但是资金回笼的话,会使市面上的银根抽紧,直接加剧经济衰退(统计数据应该已经显示了,但是公布还需要等几个季度后的调整,以免伤害信心),所以还需要向市场注入资金以保持流动性。传统的手段,买入国债,在这时已经不能用了(用了只会恶化情况),于是向银行的拆借和再贴现,就成了主要的手段。

到了去年九月,对国债的需求是如此之大,以致于Fed手里存货只剩一半了,但是利率还是在不断地下跌。大家都在恐慌。

河友湖畔28号曾经观察到,由于大家都不愿意把手里的国债放出来,以致于同业拆借市场的抵押用的国债居然不够用。

Fed的办法是发行特别国债,以满足市场需求,这个在后面会谈到。

河友我爱莫扎特提到流动性危机还是偿债能力危机的问题。

偶以为,在最初的时候,大部分人都以为只有bear stern相关account有偿债危机,而整体经济因为去杠杆化而只是流动性危机。但是后来大公司大银行一家接一家地倒下,偿债危机迅速漫延。今天已经很难说偿债危机在流动性危机中占的比重有多大了。就象日本,原本预估的坏帐,是十年后清理所得数字的1/20。我们也无法说,这个比重就一定大了,只是从已经观察到的情况,说未来不容乐观。

对于Fed和obama来说,其实差别不大,因为能做的也有限。除了向经济系统注入资金以外,政府也用税款为倒闭企业买单,这次报税,不就是有逃避房贷的减免条款么。

本帖一共被 2 帖 引用 (帖内工具实现)

没大看懂,但还是狂顶!!!

五,第二个问题:利息

Fed做的另一件事,就是去年10月6号开始给商行的准备金提供利息。这样就使得银行减弱了相互拆借的动力,同时使得这个准备金利息率成为全美利率市场的下限。银行们不需要相互借钱了,因为对方没有借钱给你的动机了,也不必担心借出去后对方破产了,直接向Fed借钱就是了。

为什么要开始付利息呢?这是第二个问题。

从Fed的介绍来看,这本来是06年的一个法案,The Financial Services Regulatory Relief Act,授权Fed可以从2011年10月1日起给准备金付息。但是08年的紧急法案Emergency Economic Stabilization Act把期限提前到了2008年10月1日。根据法案,不论是最低准备金,还是超额准备金,都能拿利息。

对最低准备金的付息是“平均的同业拆借目标利率-10bp”。

这个理由很奇怪,因为最低准备金,本来就是要放在你这里的。这个机会成本,应该是指银行的资产里有一笔钱被锁死,给了利息后,会减轻未被锁死的那部分资产追求利润的压力。

超额准备金的利息率不同,是过去一段期间中最低的那个目标利率,还要再扣去75bp。不过Fed有说,这个公式以后还会调整。

就当前阶段来说,第一部分的利息微乎其微,第二部分的利息根本不存在。

这个法案的出台的动机,本来是增加一种对宏观经济进行微调的工具,但是为什么会提前三年实施呢?从这个法案微乎其微的效果来看,似乎安定人心的意味更大一些。

原本偶以为Fed开始付利息,是为了给利率设定下限。但是,河友小试牛刀提出,08年12月的时候,Fed的拆借目标利率已经是0-25bp,已经和0没差别了。所以不存在下限问题。

这是过去五年的数据

从链接里的数据可以看到,过去三个月(08年12月初-09年3月初)的拆借利率一直在0.09%-0.24%之间来回。去年10月6号前后的平均拆借利率还在2%左右停留了四天,立刻下跌到1%左右。

再看今天的LIBOR,隔夜利率中,港币(5.78bp)和日元(17.27bp)都比美元(32bp)低,欧元(119.37bp)和英镑(83.12bp)都比美元高。所以河友小试牛刀应该是正确的,在此感谢指出错误。

本帖一共被 3 帖 引用 (帖内工具实现)

.

六,特别国债

我们从第一张图看到,从08年9月开始,Fed的资产规模急剧扩大。经过观察前面提到的三张资产负债表,我们发现在借方出现了Fed给商行的新的贷款工具品种,在贷方出现了一个特别国债科目。事实上许多新的工具都出现了,连Repos的规模都变大了,但是特别国债是最奇怪的。

偶最初以为.财政部是定向向Fed发行特别国债,以作为发新钞的准备(这是错误的理解!).因为我记得Fed是不可以直接创造货币的,必须以国债为抵押.

王树认为:财政部这批特别国债是向市场公开发售的,然后把钱存在Fed,Fed再把钱贷给商业银行.钱转了一圈又回去了,金融部门的银根被放松,而某些经济部门的银根被收紧(买国债的经济部门),而总体的货币流通量大致保持不变,Fed的总规模上升了.

偶开始不解,后来想到财政部的存款是不能直接存Fed的,不然Fed就要在贷方同时记一笔存进来的现金,和一笔对财政部的债务了.两贷无借,这个分录没法做.Fed应该有一个下属子银行,专门为财政部服务,财政部在子银行的帐目处理就象普通公司在商业银行一样.这样Fed的贷方就只表现出子银行存在Fed的钱,而对财政部的债务就只表现在子银行的贷方,Fed甚至都不需要有子银行的股权.这样当Fed把钱贷给商业银行时,对商行的债权和商行存在Fed的基础货币同时上升,抵消了财政部国债/存款所造成的货币回笼(因为存在子银行的钱没有乘数效应).而子银行在Fed的帐户是不动的,因为没有业务,所以Fed的总资产规模就上升了.

这种理解涉及到两个问题.其一是,Fed是否有权利通过对银行贷款直接创造货币.其二是,财政部的特别国债是为了解决什么问题?按王树的说法,就是2008年9月,Fed为什么不自己独立操作,直接贷款给需要的金融机构?而是让财政部额外发行国债来给Fed提供资金?Fed是最不缺钱,它有合法造钱的权利。

1。Fed创造货币不受限于国债。

Fed的基础是,1913年的Owen-Glass Federal Reserve Act.要求的是,国债作为发钞的抵押,也就是说,没有要求1:1的抵押.所以在票据再贴现窗口的操作,以及对于隔夜拆借的干预,都形成了Fed对银行的直接贷款/债权.只是以前除了国债部分之外的资产,占比极小,并且创造货币的主要手段就是从市场上直接买国债,所以才给人以1:1的错觉而已.就象一百多年前的欧洲银行有一万镑的黄金,就敢开十万镑的银行券出去一样,既然没有要求1:1,那Fed就可以象中国人民银行一样,通过对商业银行的直接贷款,直接地创造货币.

2。特别国债的发行是为了增加对国债的供给

特别国债,Treasury Announces Supplementary Financing Program

可见,这是财政部应Fed要求发的,筹的钱全部由Fed使用,在发行上和以往其它国债没有差别.

王树给了一条信息:"特别国债买家就是大银行。财政部拿到钱交给Fed后,Fed贷出去的方向是那些在市场上已经完全无法获取资金的“中小企业”。"

不过本来的国债拍卖就是只有大银行参与的。

也就是说,这批特别国债,除了筹来的钱的用途是存在Fed指定无息帐户上,对国债市场来说,没有差别.或者说,增加国债的供给是它的主要作用,货币回笼后又被Fed贷了出去,可见货币回笼只是它的次要作用.至于Fed缺钱所以要通过特别国债筹款....Fed自己就是印钞票的,哪有缺钱的道理?

正是因为Fed创造货币不需要别人帮忙,所以财政部发行的特别国债,其目的只是国债本身,而不是为Fed提供资金。

从量上看,07年8月8日到08年10月1日,Fed手持国债由791B降到491B(一年抛了300B),同时在08年9月一个月内新发了389B的特别国债.可见增加供给的说法是成立的.08年9月必定有一场极大的恐慌(应该是雷曼),这批特别国债就是为了满足市场的求稳的需求,因为此时的公司债甚至银行都不值得信任了.

3。在不同经济部门之间的资金调节

很久以前我就意识到,美国的金融资本和产业资本就象两个不同的pool,一边是信贷,债券,股票,衍生品,另一边是生产,消费,流通,通过有限的几个渠道相互联通.在过去的岁月中,绿锅放了大量的水出来,却没有引发通胀,固然有中国价格的原因,溢出导致的全球性原材料价格上涨被中国消化在内部,另一方面也是因为资金集中在金融市场追逐高利,而不愿意进入产业资本忍受低利润和风险.

我原本以为,金融资本与产业资本,由于恐慌而发生了联系断裂,去杠杆化主要发生在金融领域,而通胀则主要发生在流通领域.Fed要解决过度的去杠杆化问题,同时又要避免通胀,就要一边开水龙头放钱出去,另一边要设法把这个钱留在金融领域.

但是事实是,Fed要处理的问题,不是"如何把钱注入金融领域,而不致于进入流通领域引发通胀",而是"过度去杠杆化所导致的产业领域通货紧缩,而金融领域则因为恐慌而过度持有超额准备金"。

银行不敢把钱贷给其它银行和企业,于是Fed说那你把钱存我这儿吧,然后代替商业银行,直接向企业和商行直接发放贷款。事实上Fed的操作要复杂得多,它对一系列regulation作了调整,我记得有看到过对mutual fund的限制作调整的。

诚哉是言。

没土鳖也没铁牛了.![]()

![]()

![]()

本帖一共被 2 帖 引用 (帖内工具实现)

我对这些理解得很片面,所以表达出来也不够清晰明白,只是一些模模糊糊的极有可能是错误的理解。

Fed的操作都是摆着明面上的东西,只是有些动作我没有理解,理解了的大有人在。肯定不算是阴谋论哈。

对国内近期政策解读,结合政府工作报告再预测一下下

原帖写的就够水准了,新帖又大大地提高。

原本看旧帖有几个问题,没想到这么快就打好补丁了,强!

FED还在头痛医头地解决流动性的问题,还没顾上解决亏空的问题。当然,这问题原本就不是也不该FED解决的。

读了老大的帖子,学到不少的东西。

一直到几年前,美国相当一部分主流经济学家,包括现在的Fed主席,包括克鲁格曼自己,都认为货币主义可以千秋万代一统江湖了。

这是他最近做一个报告用的slides外链出处

里边把伯南克2002年的话拉出来鞭:

Ben Bernanke, at Milton Friedman’s 90thconference, 2002