主题:【讨论】懒人长期投资的策略(一):200天均线 -- 疏食清水

最近中国股市跌的厉害,价格已经接近120天均线,我就多看了两眼,结果发现上个帖子中说错了:出场信号应该是当日价格和50天均线同时低于200天均线,模拟结果是按这个信号算的,而不是“价格同时低于200天均线和50天均线”,抱歉哈。想改原帖没改成,说是过了期限。应该没给谁造成什么损失吧。

补充几点:

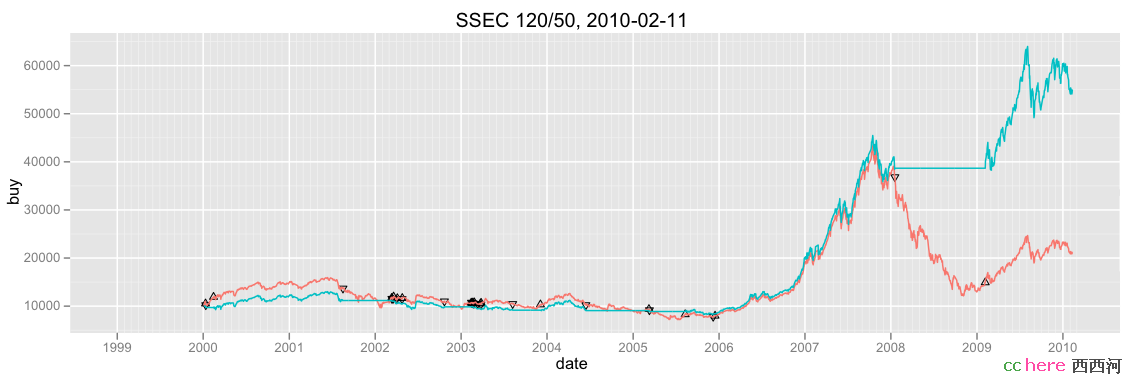

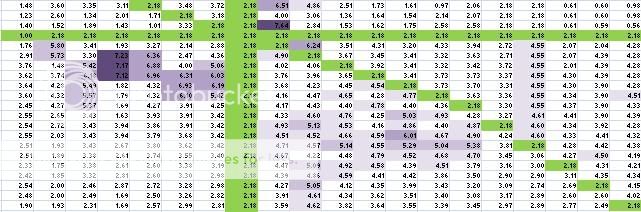

我对沪指改用其他均线测试了一下,长期的用了100,120,140,160,180,200,中期的用了30,40,50,60,再考虑到尽可能少的交易次数,综合起来看目前还是120/50对沪指比较合适。

我跟Mebane Faber也讨论过这个模型,他看到初始结果时让我算一下risk,我只知道个SD,对这种单边减少风险的模型肯定不合适,他建议用 ulcer index,我看了一下定义,觉得很是合理,算了一下,几个timing模型都把持有策略的ulcer index降低到一半,其中在SP500上用200/50均线,Faber和我的较低,我的更低一点;在沪指上用120/50均线,Siegel和我的较低,Siegel的更低一点。把这个结果发给他后,他再没吭声了。

Siegel方法肯定会产生大量交易费用,如果在计算里加这个因素,估计他的方法表现不会很好。国内指数基金的交易费用还是不能忽视的一笔成本啊。

知道的就怎么多了,过几年我再来报告一下实战结果,哈哈。

似乎有满地的漏可以捡,为什么利润还没有平均化呢?

MA的天数取值,是否自己用蒙特卡罗来跑一下比较好?准备用excel验证一下国内的数据,这些数据哪里有得下?米国的我能找到TXT文本的.国内的上哪找?

在租金相对房价严重偏低的情况下,国内的REIT有没有意义?

看到一个25岁的GG写的东东,讲到中国股市的低有效性,在统计学上能否建立起来这种pattern?

收藏了再看

我是理财和河的新新手了

关于这个200天均线的问题,感觉和现在的智能定投正好相反呐呵呵

你是过了买,破了卖

现在的只能定投是过了均线10%,减少投入10%。。。类推

破了均线10%,增加投入10%。。。类推

今年两次百年不遇的大雪之后,上一场大雪才停了两天,又是一场大雪,且有第三次百年不遇之势.

坐困愁城,拿均线系统试着做模型玩.发现一个很有趣的现象.

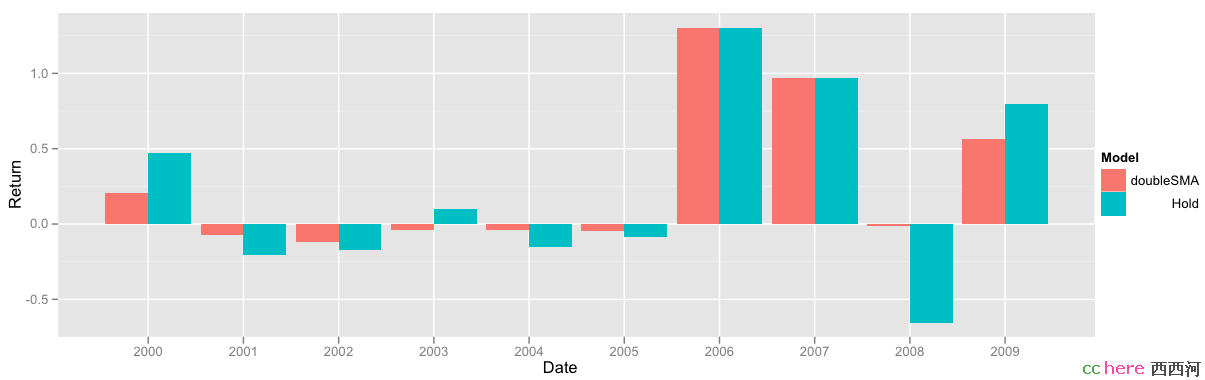

下面两列是最近五年沪指和模型的表现,成长的计算以94年底为1.

上指 上证成长 模型成长 跑赢大市

2005/12/30 1161.061 -8.33% -8.01% 0.32%

2006/12/29 2675.469 130.43% 108.82% -21.61%

2007/12/28 5261.559 96.66% 57.91% -38.75%

2008/12/31 1820.81 -65.39% -16.42% 48.98%

2009/12/02 3250.87 78.54% 43.93% -34.61%

总成长 2.57 3.65

注意到了么?模型在五年里,只有一年跑赢大市的,其它三年都大幅低于大市.但是五年的累计成长,比大市要高出100%多!

这个现象背后其实是数学问题,所以巴菲特说,在牛市取得略低于大市的收益,而在熊市要逃掉绝大部分跌幅.

防守第一重要!

唉铁手的这个系统会自动吃掉空格

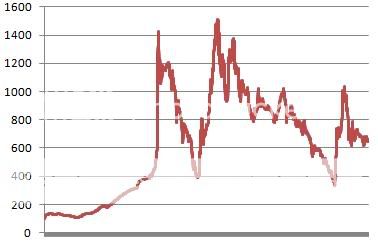

还有一个非常诡异的现象是反均线系统.

一般我们观察黄金交叉和死亡交叉时,使用两条或者三条均线,X/Y/Z,而X的时间跨度<Y<Z.当X向上击穿Y,Y又向上击穿Z,是一个黄金交叉,说明向上的趋势形成.

但是我的统计中,在时间跨度上Y<X<Z,而当Y向下击穿X,却尚未击穿Z时,作为进货指标,赢利能力比正常的均线系统年均要高3%.抓住了所有的大涨,逃过了所有的大跌,15年只有6次进货,5次出货.15年的成长是17倍半(大盘是5倍).当然和那些去年能成长四倍的大牛还不能比.

我完全不能明白这个反均线系统背后的经济含义,这个绝对不是trend,也许只具有对过去数据的统计学上的意义,而无法应用于对未来的预测.

铁手的这个修改功能还没修好,每次想修改,显示的都是上次修改之前的内容,上次的修改被吃掉了.

通过对图线的观察,一个反均线系统,给出信号的含义是纠结.欲语还休的意思.

这个纠结,对于确认W底后的第一个上升浪,以及头部形成后的第一个右肩,很有效.

两个方法的目的都是买便宜货。区别是我用的全仓进出,破了卖是为了准备买便宜货;定投开始追加也是这个目的。当然你也可以把两个方法结合起来,破了均线的日子还是定投,只不过是存现金,等到了进场信号后再全仓进去。

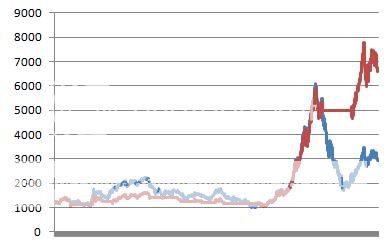

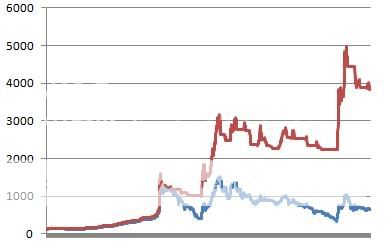

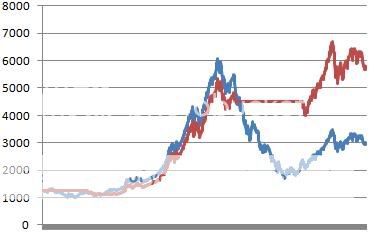

你是怎么用什么参数算沪指的?06、07那样的牛年应该一直在里面呆着,没道理比大盘差啊?这是我算的结果:

说到底这个模型就是为了躲大熊市的,00-08年压根没用。

要说明的是我没算交易成本,在美国应该问题不大,但中国那些基金的手续费实在太高了,看上图中02、03年一定给害得不浅,所以在中国市场上降低交易次数更重要。大家千万别盲目跟着这个模型玩,我自己的做法是加个延迟,出现信号后再耐着性子等几天,可以免掉不少不必要的交易,没有仔细计算过效果。

前一个模型是19年数据,但是股市最初的四年过于扭曲.在早期表现好的均线系统,在晚期往往表现就有问题,所以在牛市中的收益比大盘低.我现在认为要把最早几年的数据剔除,不然模型对未来的适用性会降低.

逃过熊市是很重要的,

熊市中表现好10%=牛市中表现好11%,

但是熊市中表现好50%=牛市中表现好100%!

如果只看这一波的话,似乎逃过这一波大跌,还感觉不到什么.但是我看了几个周期累积下来的表现,逃过熊市远比在牛市中跑赢大市重要.

我的第二个模型似乎可以识别大周期的右肩和W底的结束,但是因为才15年的数据,按照小虎的说法,87%的概率在他眼中是不够典型的.

手续费我按千分之五计的,第一个19年模型是进货82次,出货81次,第二个15年模型是进货8次,出货7次.

我这些天的思考,均线系统并不在乎对象是否具有成长性,而在乎对象以一定的速率在升跌.如果升跌得太快,当均线系统识别出来时,行情已经过去一半了.如果升跌得太慢,那么总计的利润就会不足.

另外我是三均线系统,excel只支持双变量的规划求解,solver对于非线性的效果很差,早年学的数据库语言现在都不用了,头痛死我了. 本来还想多构造几个变量在里面的.

你的50/120是怎么取得的?或许双均线系统比较简单吧,我回头试试.

我的参数是根据不同市场测试出来的,一般挑比较稳健的(相近的参数回报都不错),而不是只追求最高回报,另外没有特别系统地测试。

判断出熊市,早点跑掉很重要!

可是跑了之后,忍不住再次抄底被套牢的情况多多。

特别是在下跌后,为降低成本,继续补仓,反而酿成悲剧。

6000点入场,4200抄底后套牢至今,教训惨痛。

完全根据模型操作,能避免在抄底抄到山腰的现象吗?即能否找到合适的补仓信号?

均线是滞后系统,目的是确认趋势.

股票的指标系统,一般有两种问题,一是出了趋势而不给出提示或晚给出提示,二是没出趋势却给出提示.即过于迟钝或者过于灵敏.均线作为滞后系统,主要的问题是前者.

均线系统的手段是通过几条线的相互关系来确认趋势的形成.均线系统的有效性取决于几点:

1.转向的突然性不能过大,转向太快的话,等均线给出信号时,行情已经去了一半了。

2.趋势的持续稳定性,趋势不够长的话,就赚不到多少钱。

3.升降爬坡的坡度稳定,坡度不稳定,均线系统就不能很好地拟合,若是同时存在两种或者三种坡度,均线就只能取中庸之道,对于任一坡度都无法较好地拟合。

从99年底到09年底的10年数据,就存在着两个坡度的问题.按照小虎的说法,中国股市的周期是5年,10年就是两个周期,偏偏这两个周期的升降坡度很不一样.前一个周期抓住&逃提了,后一个周期就抓不住也逃不掉,反之也一样.

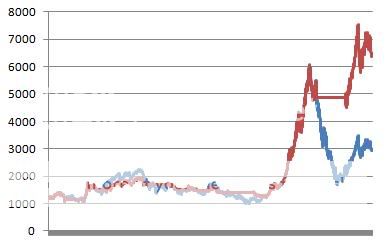

这个就是套用楼主的设置,加入了千分之五的手续费.可以看到,第一波行情几乎完全没抓住一半,历年的表现都弱于大盘.如果不是因为第二波行情,这个均线系统是非常失败的.

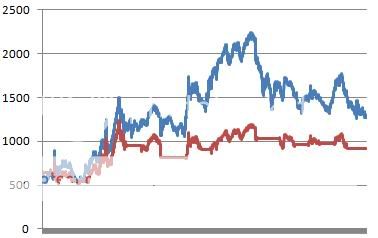

这个把均线设置得灵敏了,但是结果是频繁地进出,第一波行情表现和大盘基本持平,还不如buy&hold省心省事呢,如果不是因为第二波行情,这个均线系统没有意义.

小虎曾经说过06-08年的这波行情是一个异常,以后不太可能出现了.事实上在90-94年也是一个大异常,假设未来没有异常的话,难道要用95-05的数据去寻找合适的均线系统?

这个模型倒是把两波行情都抓住了,但是这个不是均线系统,它确认的不是趋势!而且也无法确认这个模型在未来的适用性.如果今年的行情证明这个模型可以适用的话,倒是可以再继续扩展.

至少我自己是去年看到别人文章才做了些模拟,还没有具体操作过。

这类模型总是在反弹持续一段时间后才进场,所以如果反弹持续较长,而你的均线设置得不够长,还是可能会进场的。损失不可能完全避免,但根据模型操作应该不会被套牢得很惨。

前些天有网友问我这种系统可不可以做个股,我就回答均线系统处理不了个股的暴涨暴跌。

均线系统确实只能处理有稳定的长期规律的市场。不过反正我的出发点只是:长期,只做指数基金;懒人,尽量少做主观判断和假设;不追求完美地捕捉每一个行情,追求系统表现稳健。所以只要一个市场有个健康向上的趋势,均线系统长期来说超过buy&hold没有问题。

有空我可以来做个模拟,取个数据量足够的市场,设定好一个模型,任取10年计算,看均线超过持有的几率有多大。

91-94年的市场就是暴涨暴跌,我跑过拟合,用1/2/3周均线的效果最好,日线我也试过,第一条线只有三天.

均线的拟合,要求起伏的坡度一致.自91年以来的19年,小虎所说的四个五年周期实际上有三种不同的坡度,单独每种坡度都能找到一个非常合适的均线系统,但是未来所面对的新一波周期,是哪一种坡度呢?

坡度的形成,决定于资金流入和流出股市的速度,这个和宏观经济有关,包括资金面,政策面,外资热钱,心理因素,制度因素,等等,太复杂了.小虎可以做模型因为他有这方面的知积和数据,我们老百姓就很难.

美国的成熟股市倒是可以考虑,因为经济制度相对稳定,所以坡度比较稳定.等新买的笔记本到货后,我回头有空再试下S&P500的数据.

以下均设手续费为千分之五.

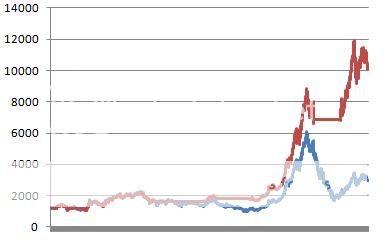

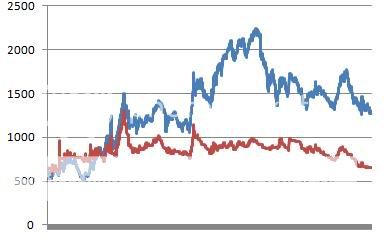

这是沪指90年底到94年底的图线,起伏剧烈,四年的总成长是6.48倍.

这是90-94所有均线系统中拟合得最好的一对,1周/2周,总成长是38.19倍.

到了95-04年,大盘起伏的坡度一下变小了很多,1/2周线十年总收益只有1%,而大盘的成长是1.95倍.

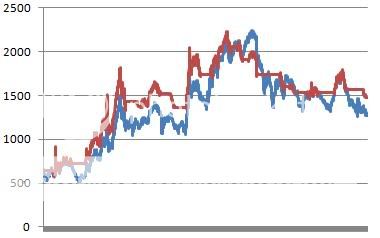

95-04年拟合成绩最好的是10/15周线,成长2.28.成绩只比大盘好一点点的原因,可能是因为这两个周期的坡度还是不同,如果把两个周期分开来拟合,可能每个周期都能找到一个适合自己的均线系统.

这是楼主的10/22周线,如前所述,收益只有大盘的一半.

对于05-09的行情(数据到10年2月),效果最好的均线是9/11周,成长6.11倍,而同期大盘的成长是2.35倍.

楼主的10/22周线的成长是4.55倍(和楼主的模拟可能不同,因为我这儿加了手续费)

我的结论是,对应不同的坡度,有不同的合适的均线系统.但是想要找到一个适合所有坡度的均线系统是不可能的,越是中庸之道,在各个周期的表现也就越差.你不知道未来的一个周期是怎样的坡度,所以也就无法找到合适的均线去迎合未来.