主题:【原创】巨额外汇储备的麻烦 -- 常乐

全文:外链出处

近期,人民币汇率所受压力持续增加。对此,人民银行行长周小川近日表示,维持人民币汇率稳定是应对全球金融危机的“非常手段”,目前维持人民币汇率稳定的政策类似于1997年中国在亚洲金融危机期间采取的汇率稳定政策。……既然作为用于非常时期的“非常手段”,与大规模的经济刺激计划等其他的非常措施一样,也需要有周全的退出策略。

首先,人民币汇率的国际压力会越来越大。

其次,即使我们能够顶住国际压力,自身面临的压力也会越来越大。

最后,人民币汇率“非常手段”给经济结构调整带来压力。

从长远看,人民币汇率的“非常手段”很难有持续性,并且带来较大的负面效应;在人民币汇率政策上同样应该制订好退出策略。在这个过程中如何平衡风险,中国同样需要一个周全的计划,更好地平衡短期和长期之间的关系。随着经济复苏,中国应适时考虑调整人民币汇率政策,在适当的时机,再次采取“出其不意”一步调整到位的做法,并将从目前与美元保持稳定直接过渡到与一篮子货币(如SDR)保持稳定,也许是个好办法。

全文:外链出处

不论是从本国利益出发,还是从国际博弈的角度,人民币确实需要通过适度的升值来达到平衡政治、经济以及短期、长期等各方面矛盾。关于何为适度,简易地说就是升值幅度既不会给中国贸易部门带来沉重的打击,又能够在国际上起到适度缓解外界的压力。

另外,缓解外界对人民币升值压力的根本之途是改革中国收入分配与再分配制度,增加国内市场的有效需求,降低经济的对外依存度,逐渐缓解中国经济的内外失衡问题。

每日经济新闻发表中国农业银行高级经济师何志成文章表示,按照传统经济学和货币学理论:货币在升值趋势中,单位货币的购买力应该增加,相对的物价水平应该下降,或曰通货紧缩。但是,我们看到的情况却是:多方面施压,希望人民币大幅度升值,而在现实生活中,货币的单位购买力不但没有随着人民币的升值而增加,相反,物价年年涨,让人民币的购买力总水平下降。

长期管制人民币汇率升值的代价,就是用越来越多的人民币购买贸易盈余和非贸易流入的外币,结果导致国内流动性泛滥更严重。大量多余的货币实体经济消化不了就只有流入虚拟市场,炒作大宗商品和资源品,然后炒作房地产市场。这个结果是造成大宗商品价格的上涨,同时房价远远超出普通老百姓的承受能力。在资本市场兴风作浪之后,炒作的风头将最终直指实体经济,从而形成传统意义上的通货膨胀,消费品价格全线涨价。恶性通胀必将导致货币贬值趋势出现——人民币从升值预期最强的货币,会一下子变成贬值幅度最大的货币。

唯有脱离美元

文章指出,人民币之所以升值预期最强,源于中国经济的超常规发展。中国经济之所以能够超常规发展,很大程度是因为中国的劳动力价值在全球有竞争优势,单位劳动力价值很低,有很大的提升空间;同时,由于比较优势,中国制造、中国商品不断地将别国制造、别国商品挤出国际市场。中国出口长期巨额盈余,导致外币越来越多;外币越来越多,并不等于可以买越来越多的商品——你借给别人消费可以,想自己消费,储备就贬值。因此,越来越多的外汇储备会成为负担,尤其是这些外汇绝大多数是美元。

在可以预见的未来,美元贬值趋势难改,中国储备的美元越多,美元的贬值趋势就越难改。因此,在外汇储备大量增加的背景下,国内必须更多地发行人民币,而且不能实行趋紧的货币政策——防止热钱涌入,结果导致人民币的国内购买力下降。而进口商品尤其是大宗商品价格持续上涨,必然拉动国内商品价格上涨,从而引发通胀。

因此,以渐进的方式脱离美元应该成为战略目标。当然,这个目标不可能一下子实现。眼下,还是应该考虑怎样减少外汇储备额的大幅度增加。最终的目标还是逐步放松外汇管制,让人民币更自由地随国际市场主要货币的浮动而浮动,让人民币的市场风险在市场中释放。

全文:外链出处

美国总统奥巴马访华在即,中美贸易战却日趋炽烈。当然,这是美方撩起的,中方只是在忍无可忍下稍为还了几招,但从国际及美国的政经形势看,这一战将要拖较长时间,中美峰会不会令战火平息,一时间也实在找不到真正的解决办法,因此中国必须做好打持久战,和应对战火升级的准备,并制订长远作战计划。

全文:外链出处

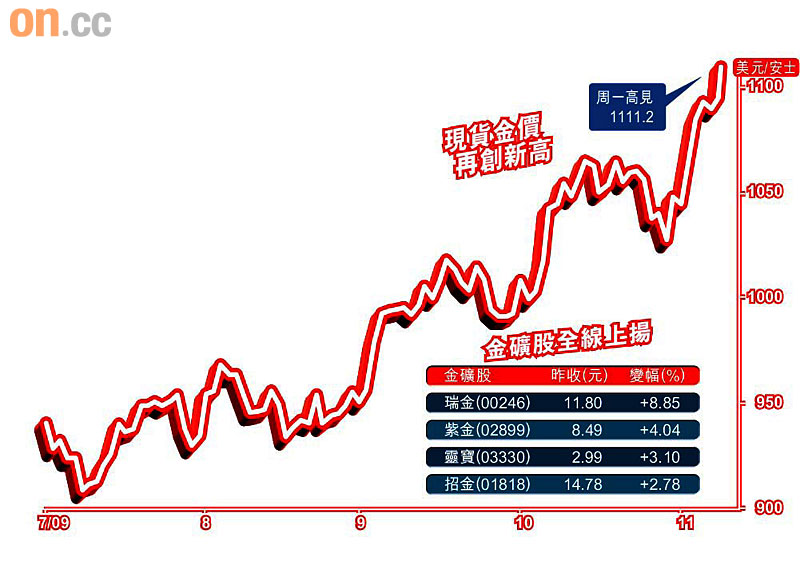

自從中國上半年首度披露,多年不變的黃金儲備已增至1,054噸後,市場一直留意中國何時會再「增金」。但最新一次國際貨幣基金組織(IMF)出售黃金的交易中,中國未有入市頗令人意外。下一回合IMF出售200餘噸黃金時,中國的取態如何備受關注。

金價高見1111 再破頂

中國沒有趁機買入黃金,顯然是認為金價過高,下跌風險正在加大。社科院世界經濟與政治研究所所長余永定表示,雖然日後金價還可能上漲,但此時買入的風險很高。

國家外匯局前副局長、人民銀行參事魏本華也認為,中國應保持一定黃金儲備,但購入時機須綜合考量。他認為目前金價過高,可先不購買,以後國基會再出售時,或許還有機會在市場上以較低成本買入,例如每安士800美元。

國基會總裁卡恩即將於下周一訪問北京,市場關注雙方會否談及購金事宜。市場人士認為,雖然金價居高不下,但中國也有可能為支持國基會,參與購買其剩餘的黃金。

目前中國黃金儲備佔外儲的比例僅為1.6%,遠遠低於歐美國家。

全文:外链出处

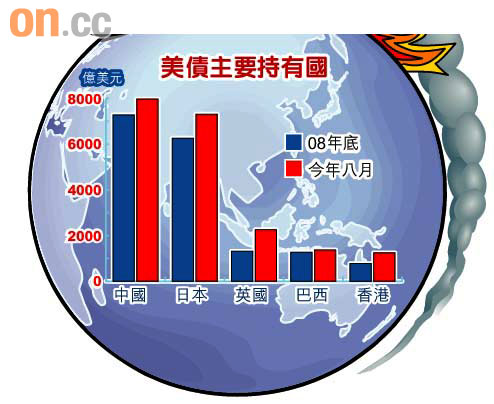

經歷過「迷失十年」的日本投資者預期美國將重蹈日本覆轍,捲入長期通縮的漩渦中,美債價格前景看俏,遂加速買入美債冀從中獲利,增持速度較中國還快。美國財政部資料顯示,日本今年首8個月增持1,050億美元或17%美債,增幅是○四年以來最大,超越期內中國增持697億美元或9.6%美債。

不過,中國仍是美國最大債權國,增持後持有美債總額7,971億美元,多過日本持有的7,310億美元。

倘美步日後塵 債勝股

衰退貸縮通縮3打擊

救市催生通脹非必然

全文:外链出处

学者认为,现在全球都以美元作为主要储备货币,但过度依赖美元本身就是风险,如果全球货币能够形成美元、欧元、人民币三足鼎立的体系,以风险分散角度来说,符合美国利益。

同时,中国持有约1.4兆的美元,伤害美元价位,只会为自己带来麻烦,而且美国是中国第一大外销国,美元储蓄的累积速度依然很快。因此,中国现在的作法,是以美元购进天然资源,以建立长远经济基础,例如敲定俄罗斯、巴西、厄瓜多的原油供应合约。

曾长期任职于世界银行的鲍泰利则认为,美国该担心的不是人民币成为国际货币,而是中国政府不想让人民币成为国际货币。因为要成为国际货币,中国就必须大幅放松经济管制,这不见得是中国所愿意的。

全文:外链出处

首先,美国严峻的失业情况,将使得美国毫不迟疑地举起贸易保护大旗。……如果到中期选举时美国的失业率还在攀高,则民主党可能会输掉选举。而如果在2012年底的总统选举中,美国的失业率还在6%以上的话,奥巴马民主党政府可能会输掉下届大选。根据1980年以后美国大选的情况来看,除了1984年11月里根总统的第二次选举以外,凡是大选时失业率高于6%的,追求连任者全部选输下台。

在1990年以后,美国还经历过二次失业型复苏。前两次失业型复苏中,在复苏开始以后,分别用了16个月和15个月失业率才到顶。按照这个规律,美国的失业率将要在2010年10月到11月才能到顶。……而此时正是美国中期选举的时期。

假如此次失业率的10.2%,并于2010年10月到顶的话,也需要50个月才能把失业率降低至6%以下,那时候已经是2014年12月的事情了。对应的2012年11月大选时,失业率将为8%左右,如此奥巴马非常可能失败。因此,可以预期奥巴马政府必然会大力解决美国的失业率情况。而解决美国的失业率,首先就要解决美国的贸易赤字问题,而中国是美国最大的逆差来源国,因此中美贸易形势在未来必然越来越严峻。

其次,美国强力推动经济再平衡,也将促使中美贸易环境愈发恶劣。……2008年,中国、美国、欧元区、日本的贸易顺差占GDP的比例分别是8.03%、-4.77%、-0.34%、0.41%,因此可见中国是过度出口的国家,而美国是过度进口的国家。美国推动全球贸易的平衡,很可能会得到世界其他主要经济体的跟随,未来“公平贸易”和“对等贸易”可能会取代“自由贸易”。未来的主要经济体的贸易顺差占GDP的比重,大致在-0.5%至0.5%为比较合理,因此中美之间的贸易大战威胁是最严重的。

最后,美国人未来的生活理念,也会使得未来中美之间的贸易环境走向冰冷。……虽然全球会进行气候谈判,但是不排除美国、西欧等经济体先行一步,对国际贸易征收炭关税,这又是中美贸易环境未来的一个严峻的风暴源头。

全文:外链出处

美國總統奧巴馬訪華旋風,再刮起人民幣的匯率激爭。彭博社引述摩根士丹利亞洲區主席羅奇表示,人民幣匯率被嚴重地低估,但維持匯率相對穩定仍非常重要。羅奇的觀點,似是在人民幣匯價分歧的對立中謀求兩面討好,但其實可能是實情,最關鍵在於揭示了政策的兩難。羅奇的觀點指出,人民幣匯率嚴重低估已既成事實,不可用激進的方式去加以調整。

羅奇觀點警示是雙向的:對中國來說,要對人民幣匯率被嚴重低估引起重視,不能對人民幣升值抱持忌諱的抗拒態度;而對歐美催逼人民幣升值的思潮來說,不可相煎太急,事關一旦打斷中國的復甦,對世界不會帶來任何好處。儘管羅奇的觀點體現公允,但能否得到各方欣然認同深存疑問,尤其近期美國帶頭的貿易保護主義行動踩油開快車,顯示出脅迫的姿態,而中國採取了可以理解的報復措施,政策擦槍走火的風險無形加強了。

中國面對的政治壓力前所未見。因為希望人民幣升值的利益集團,除西方工業國之外,發展中經濟體也涵蓋其中,國際重振經濟的捷徑,不約而同地凝聚在出口帶動上,分外倚重外來的需求,造成今天對中國不利的局面。中國能否如願獲得調整匯價的時間和空間,要視乎政治角力的成敗,而不單純是貿易的平衡與否。

美國實施「出口驅動」經濟,以及明確宣示融入亞洲,政策宣示已擺明同中國間的互動聯繫。中國採取何種應對或反制策略,已成為自身發展的關鍵,如果中國的結構調整不力,單純強調高增長,不但對本身持續發展不利,也對反制西方的匯價脅迫不利。

全文:外链出处

在計算本地生產總值時,貿赤或淨進口會拖低增長,所以減少進口及增加出口,是美國振興經濟的主要手段。

美國總統奧巴馬上星期到新加坡出席亞太經合組織領袖峰會期間,開宗明義表示全球經濟不能再依靠美國消費來維持,言下之意是亞洲國家不要奢望走回舊路。根據美國的想法,世界經濟要恢復平衡,便需要中國以政策刺激內部需求,而美國則減少進口、增加儲蓄及擴大出口。歸根究柢,美國是向亞洲國家偷師「以出口帶動增長」,只是不好意思說得太明白而已。

……由於大部分亞洲國家的實力與美國相差太遠,討價還價的籌碼不多,美國需要花氣力說服的對象便只有中國。可是,中美看來談不攏,這從峰會聯合聲明中刪去「市場決定匯率」的措辭可以印證。美國一向視人民幣升值為中國願意增加進口的指標,既然匯率問題沒有共識,貿易糾紛也就難以解決。

內地不少意見認為,參考上世紀八十年代日圓被迫升值的經驗,美國對日本的貿赤不跌反升,證明升值對解決中美貿易問題無實質作用。其實,這說法似是而非、不盡不實。雖然日本容許日圓升值,但出口企業的產能擴張得更快,而且日本始終不願意開放市場。如果說真的要借鑑日本經驗,相信美國不會只要求人民幣升值,還會設法迫使中國開放市場擴大內需,否則誓不罷休。

美國要求人民幣匯率更有彈性,中國則批評貿易保護主義抬頭,說來說去就是因為中國迫切寄望由出口帶動增長,美國也迫切需要由出口帶動復甦,的確難以兩全其美,難怪雞同鴨講。如果繼續各不相讓,中美貿易糾紛必定愈演愈烈。

中国银监会主席刘明康今日在北京国际金融论坛发表演说称,美元持续贬值,而美国联储局又表明,未来相当时间内将维持极低利率政策,此举为全球经济复苏带来了“新的、现实的、不可逾越的风险”。

他指出,美国联邦储备局的低利率政策,鼓励了“巨大的美元套息投机行为……对股市和楼市的投机行为推波助澜”,新兴市场的经济复苏将尤其受到冲击。

刘明康还指出,全球经济形势仍然严峻,并不乐观。……目前全球表现出来的经济企稳及复苏,其实是靠各国政权的保护和刺激政策,才达到的。

……中国建设银行高级研究员赵庆明分析说,在新兴市场当中,中国尤其受到美元贬值的冲击。中国目前持有2.27万亿美元的外汇储备,其中约三分之二为美元标价的资产,因此美元贬值,直接威胁到中国投资的安全。

路透社则分析说,由于人民币汇率对美元有着高度依赖,因此中国很难在不吸引热钱涌入的情况,先于美国加息之前自行加息。

美国财政部前日公布,国债金额破历史新高,超过12万亿美元,快将突破法定上限。

财政部数据显示,美国国债……周一已达到12.031万亿美元。……国债快将突破法定上限的12.104万亿美元,意味国会将须提升上限,以防政府停止运作。……分析指,联邦赤字在本财政年度高达1.42万亿美元,国债破新高纪录是预料之内。

白宫8月预测,到2019年,国债甚或高达24.5万亿美元。中国是美国目前最大的债主,持有近8000亿美元美国债券,日本则紧随其后。

美国总统奥巴马在北京接受Fox电视台访问时说,如果政府债务堆积太高,可能导致双底衰退。这是他迄今针对美国赤字的最严厉警告。

当然,当下弱美元的可控性还是可以期待的。

一是当下美元的汇率很大程度上是靠人民币的“软盯住”来维持的。全球最大的盯住美元的超级经济体一旦抛弃美元,美元跌势很可能加速。……而对于中国人来讲,它需要的是经济和就业的稳定,出口恢复能顶住政府投资日益递减的功效。尽管中国跟那些将货币挂钩于美元的国家一样,将为此付出的代价是,必然要“进口”越来越严重的资产泡沫和物价通胀。

二是全球需求衰退期的高库存将PK掉美元贬值所引发的通胀效应,大宗商品特别是油价一旦过了70美元/桶以后,上升动力显得有点犹豫,尽管黄金价格飙涨。

三是盖特纳和伯南克为缓解通胀预期的浑身解数,伯南克可以不断地讲他的退出策略,盖特纳可以调节财政开支的节奏,将困难尽可能后移。我查过,美国2009财年整整少发了近1万亿美元的国债,这意味着把更重的负担加到了2010年以后。

四是全球化背景下,新兴市场提前货币紧缩政策的外溢性总是能够帮助弱美元走得更远,中国等新兴国家先后退场,使得通胀或被压制,毕竟最近一年中全球基础原料增量的贡献九成都来自于这些国家。

五是高福利的欧洲对于美元贬值对其经济负面效应的高度忍耐力,使得它们不太可能加入货币竞相贬值的游戏,从而导致通胀失控。

未来的场景或许只有两个:一是市场理性预期的出现而导致美元失控,为此美联储不得不提前启动不太情愿的加息周期,世界经济或进入混沌的“滞胀”状态,油价依然高企而所谓经济复苏又将归于沉寂;二是外部世界继续忍受着弱美元的“盘剥”,被动地等待着美国的“再工业化”的结构调整完成,而一旦美元重获支撑而进入长期上涨趋势,被推向资产泡沫化的新兴市场将会面临一次洗劫。

目前的问题是,中国改变这一宿命的路在何方呢?外链出处