- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【讨论】央行:全面放开金融机构贷款利率管制 -- 宁下力

理由如下:

1、稳定的宏观经济环境是利率市场化的重要条件,在宏观经济稳定、货币资金供求平衡等大前提下,实际利率水平才有可能不会因为改革而剧烈波动。若利率剧烈波动,很可能马上传导到实体经济,导致实体经济剧烈动荡。

当前通胀仍然处于较高的水平、流动性又偏紧,冒然施行改革存款利率很有可能大幅提升,引发经济衰退。

2、目前银行竞争普遍同质化,货币市场、衍生工具、存贷款市场等资本市场之间的关联还不强。而且替代存款类金融产品(各类对应的理财产品)背后内容较为单一。一旦放开管制,冲击较大。

3、金融监管不够。如何防止个别小银行搅局以及四大国有等巨无霸依托自身有利资源扰乱市场竞争仍旧是难题。关键在于如何保护中小金融机构的生存发展,避免出现大规模金融机构破产是重中之重。但当前监管明显不是那么有效。

附:从世界各主要发达国家来看,利率市场化都进行了相当长的时间。而且其中韩国海出现了反复:

美国:

1970年6月,放松10万美元以上、90天以内的大额存单的利率管制;

1971年11月,准许证券公司引入货币市场互助基金;

1973年5月,放松所有大额存单的利率管制;

1973年7月,取消1000万美元以上、期限5年以上的定期存款利率上限;

1978年6月,准许存款机构引入货币市场存款账户(6个月期,1万美元以上),不受支票存款不允许支付利息的限制;

1980年12月,允许所有金融机构开设NOW账户业务;

1982年5月,准许存款机构引入短期货币市场存款账户(91天期限,7500美元以上),并放松对3年6个月期限以上的定存款的利率管制;

1982年12月,准许存款机构引入货币市场存款账户(2500美元以上);

1983年1月,准许存款机构引入超级可转让提款通知书账户;

1983年10月,取消所以定期存款的利率上限;

1986年3月,取消NOW账户的利率上限。

日本:

1975年废除日本银行对贷款利率的指导性限制;

1978年银行间拆借利率和票据买卖利率自由化;

1979年引入CDS(50000万日元以上);

1985年引入大额货币市场存单(5000万日元以上)和取消大额定期存款利率管制(10亿日元以上);

1989年引入较小额的货币市场存单(300万日元以上)和取消大额定期存款和货币市场存单的利率管制(1000万日无以上);

1992年引入自由、浮动利率的储蓄存款;1993年取消较小额的定期存款和货币市场存单的利率管制(低于1000万日元);

1994年取消除活期存款外的所有存款的利率管制。

韩国:

1981年放开商业票据贴现利率;

1984年,银行间拆借利率和未担保的企业债券发行利率自由化;

1986年3月,大额存单利率、有担保的企业债券利率和金融债的利率自由化;

1988年12月,放开除一些政策性贷款外的所有贷款利率和两年期以上的存款利率。

由于1989年市场利率大幅上升利率重新被管制起来,第一次利率自由化改革宣告失败。

从1991年11月开始的第二次利率自由化改革采取渐进方式,特点是较早地、一次性地放开了贷款利率,存款利率和债券利率大致遵循从长期到短期、从大额到小额的顺序。

世界主要经济体开始施行利率市场化改革,基本都经历了10-15年的时间。我国利率市场化改革刚刚起步,一旦操之过急,存款利率放开过早,银行存款利率大幅飙升,金融业会立即陷入危机。

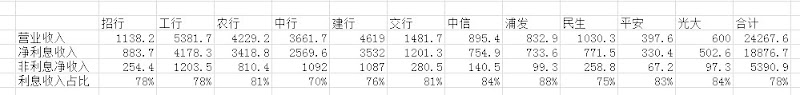

明显可以看出,目前银行息差依然是主要收入。若仓促进行改革,对银行的冲击很大。

本帖一共被 1 帖 引用 (帖内工具实现)

N年前,我们这儿就发生过农信社扉大巴接储户去城商行提款转存

理论上,只要储户定存10000元一年以上,农信社养个车队免费接送储户都合算.

另外,理财产品的实际收益率和定存当场返现,无论安全性和吸引力,是不一样的.

问题的最重要的一面其实是在对经济形势的总体评估上,

考虑到前5年4万亿引发的地方扩张,估计有40万亿,这40万亿预期是按温总后期放水政策来做的

现在小强打破了这个预期,大家都喊钱紧,事实上上半年新增贷款数额巨大,大家仍然钱紧,而且GDP增速下降,傻瓜都能想明白,新增的钱大部分用在还利息。

这种背景下,事实上大家在比烂,谁能借到钱,让自己的泡泡不破,让别人的泡泡破,最后国家买单。

农信社绝对会拿着尚方宝剑,打着城镇化旗号,疯狂揽存,大放特放高利贷,

最后的结果就是加速引爆,直接引爆出小到区域大到全国的金融危机来.

农信社揽储还有这么玩的?大开眼界。

开车这个不谈,当场返现这个绝对有问题。从正常银行的操作流程来看,必定是违规的。

至于国家信贷的情况,河里已经有不少大牛讨论过了。这个具体数据比较难统计,引发的讨论和猜测也不在少数。

至于农信社会不会拿尚方宝剑,揽储然后放高利贷,这个不得不说,存在这种可能。如果监管机构不作为的话。而且如果是这种野路子,我看不出这和非法集资有什么区别……

我只能说,如果真是这样,那国家利率市场化改革的时机恐怕还远未到来,只能证明我们的政策制定者没有考虑周全,监管不到位,太蠢。那些拿钱给农信社相信他们的资金有保障的储户也太蠢。

过了这一波洗盘,就是80年代中的日本,20年代中的美国。

这是全民最后的机会,是全民最后的疯狂。这一点,已经有无数大牛说过了。

“但是这次改革同时放开贷款利率上下限只是局限在农信社”

首先我承认犯了个错误。我实际上想说的是“银行业(大型商业银行)的存款利率不放开而贷款利率放开对国企利空,而对银行业利好”。这次改革确实暂时只对农村信用社。我应该说得更清楚一点,我认为那个是方向,暂时还没有发生。所以接下来的讨论是基于利率改革扩大到整个银行业的情况。假定某天,对农村信用社的这个改革扩大到所有商业银行,那么再来考虑我们的分歧。重申一下我的观点及背后的逻辑:

存款利率不放开,而贷款利率放开,使得银行能够保持较低的资金成本;银行是否受益,要看存贷之间的利差(net interest margin)如何改变,因为对于国内这些传统的大商行而言,利差是其主要的利润来源。事实上你在下面给出的数据已经说明了这一点,对此我无异议。

我们的分歧在于利差会如何改变。我的的观点是利差会增加,对银行是个短期利好;你的看法相反。

为什么利差会增加?我认为这是由目前资本配置的不合理造成的。银行业目前的主要贷款对象是国有大中型企业,因为国家控制的“较低”利率下面,贷款给私企不符合风控的要求;但贷款利率放开之后,那么私企审贷的竞争力就增加了,因为从目前的名义利率到民间融资的利率之间有很大的空间。所以从贷款需求而言,在我看来是竞争大大增加,国企的议价能力被削弱,最后整体利率上升。第二点,现在很多大型国企能以比较低的利率拿到贷款,哪怕他们不需要这么多资本,拿了钱不扩大生产反而投资楼市;甚至有国企作金融二道贩子,出面做委托贷款转手赚钱。这个做法说道底是在抢银行的饭吃。

贷款利率放开之后,显然银行可以部分的堵住这个漏洞。

对比你的说法,你认为“国企是大佬,存款是银行的立行之本,国企可以在贷款上漫天要价了。” 这个说法常识上站不住脚。只能说常识因为我没有数据。常识就是国企作为一个整体,肯定是从银行贷款而不是银行的储户,否则就不会有上述的资金流向的问题。你的观点建立于 “国企存款是银行的立行之本”的假设之上,得出国企议价能力上升的结论,我是不认同的。事实上你自己前文所说

“大型国企贷款利率一般要求基准,但是现在也确实越来越困难。”

表明国企的议价能力在下降。很难相信贷款利率放开以后,在贷款对象多元化之后国企的议价能力反而上升了。所以从资金成本上而言,我认为对国企是个重大利空。

第三:“再假设一下,若是存贷款利率上下限全部放开,最大的输家必然是银行!”

这个我毫无异议。存款利率放开之后,很有可能会导致利差大幅减小,使得银行成为输家。这是为什么我强调“短期”利好的原因。这个短期就是在存款利率放开上升之前。但伟大的中国什么样的神奇事情都有可能发生,所以

第四,为什么说屁民是输家。这个道理很简单,如果金融市场投资管道丰富,那么各个投资品种之间的受益(risk adjusted)因该是相同的。你的反驳不成立,因为我所有的讨论都基于“存款利率不放开”这个前提下。还有,你用理财产品作为例子是不恰当的。存款有国家的隐性担保 (美国这里是FDIC的显性担保),所以是基本risk-free;理财的受益可不是risk-free.在我看来,民生银行等小银行的理财产品,风险可大得很。屁民是输家,就是因为存贷款利率放开这个时间差。这部分国家补偿银行的钱,实际上是从屁民手中拿走的,那不是loser是什么?

改革出现困难,是因为改革不彻底,改革要彻底,必须把所有的公有制企业全部私有化,断粮了,就可以卖了。

有关人士就是这个思路,应该不是新鲜事了。

花

甚至是以前的总合还多。

但当局不敢赌得太大啊。万一经济学的理论错了怎么办。没人敢给当局算算到底通胀多少是屁民不革命的底线。

经济学家算出来担保8%的通胀没事。过两年突然又说,草,高数当年没学好,积分漏了一项,其实引发革命的危险度是7%,那不是把当局给活活坑死。。。

所以通胀当局也不敢不保啊,坑大国如炸小鲜

当然绝大部分人也不认为是泡沫。

明显是你错了。国企既是贷款者,也是巨额资金的储户。每家企业都是有存有贷的。

其他不值一驳,你还是认真看他的吧。

从历史资料和目前掌握的数据来看,一般利率市场化进程开始后,整体银行业的存贷款利率水平普遍有一个先上升后下降的过程:

由于这些国家利率长期处于管制状态,因此大多低于市场水平:

在名义利率方面,15个国家名义利率上升,仅有5个国家名义利率下降。在实际利率方面,17个国家实际利率上升,只有1个国家的实际利率出现下降。

其中:

1、美国在放松管制初期利率上升幅度较大,1978年存贷款名义利率分别为8.2%和9.06%,以后逐步上升,在1981年达到15.91%和18.87%的高峰,同期存贷款实际利率也从1978年的0.6%和1.46%,上升到1981年的5.61%和8.57%,以后开始回落并趋于稳定。

2、韩国在第二阶段利率改革期间,存款名义利率由1993年初的8.5%上升到1996年末的9.81%,实际利率则由3.8%上升到4.91%;贷款名义利率则由8.5%上升到11.1%,实际利率则由3.8%上升到6.2%。

3、台湾地区岛内银行存贷款加权平均名义利率分别从1985年末的5.96%和9.18%上升到1990年末的7.22%和10.5%,但实际利率分别从1985年末的5.99%和9.21%下降到1990年末的3.12%和6.4%。

4、实行利率市场化的拉美国家中,利率上升幅度则很大,波动幅度剧烈,如智利从1976-1982年,存款实际平均利率达到32%,阿根廷1981年存款实际平均利率达到52.57%,但随着通货膨胀的加剧,两国实际存款利率又大幅下降。

5、只有日本则是例外,在利率改革期间,利率变化幅度不大。

在放松利率管制后,虽然存、贷款利率水平都有较大程度上升,但由于竞争加剧,即使初期会出现短暂存贷利差扩大的现象,总体上看利差仍呈现缩小趋势:

1、美国1980-1985年存贷款平均利差为2.17%,1986-1990年则为1.63%,减少了54个基点。

2、日本平均存贷利差由1984年的3.15%收缩到1994年的2.33%,减少了82个基点。

3、台湾岛内银行存贷款加权平均利差在80年代初曾经达到4个百分点左右,但80年代后期则减少到不足3个百分点。

4、韩国在利率市场化改革的第二阶段初期,存贷款利差虽有扩大,随后又逐步收缩,但由于利差不大,收缩幅度较小,1997年存贷款利差为1.06个百分点,比1996年收窄21个基点。

5、拉美国家放松利率管制后,随着物价水平的上升,实际存贷利差则出现扩大趋势。但要注意到拉美国家的银行业处于寡头垄断地位,金融市场不够发达。